Az elmúlt hét meghatározó híre a devizaadósok számára a hitelek forintosításáról szóló első konkrét koncepció megjelenése volt. E szerint jövőre – az egyoldalú kamatemelés és árfolyamrés alkalmazásából származó összegek elszámolását követően – a devizahiteleket kötelező lesz forint hitelre cserélni. A bankok az átváltáshoz mind saját, mind más bank ügyfelei számára forint hiteleket fognak kínálni úgy, hogy a saját ügyfelek számára sem kínálhatnak rosszabb kondíciót, mint amit az újonnan a bankhoz érkező ügyfelek kapnak – derült ki Nagy Márton, az MNB ügyvezető igazgatója szavaiból egy szakmai konferencián. Kiemelten fontos tétel, hogy kedvezményes árfolyam alkalmazására még utalás sem történt, így a visszatérítést követően a piaci tényezők érvényesülnek majd a forintosításánál.

A részletek még nem kidolgozottak, számos nyitott kérdés van, de már most számszerűsíteni lehet, hogy az elhangzottak fényében kik járhatnak jól és kik számára marad megoldatlan a hitelük jövője. A Bankmonitor számolt és elemzett.

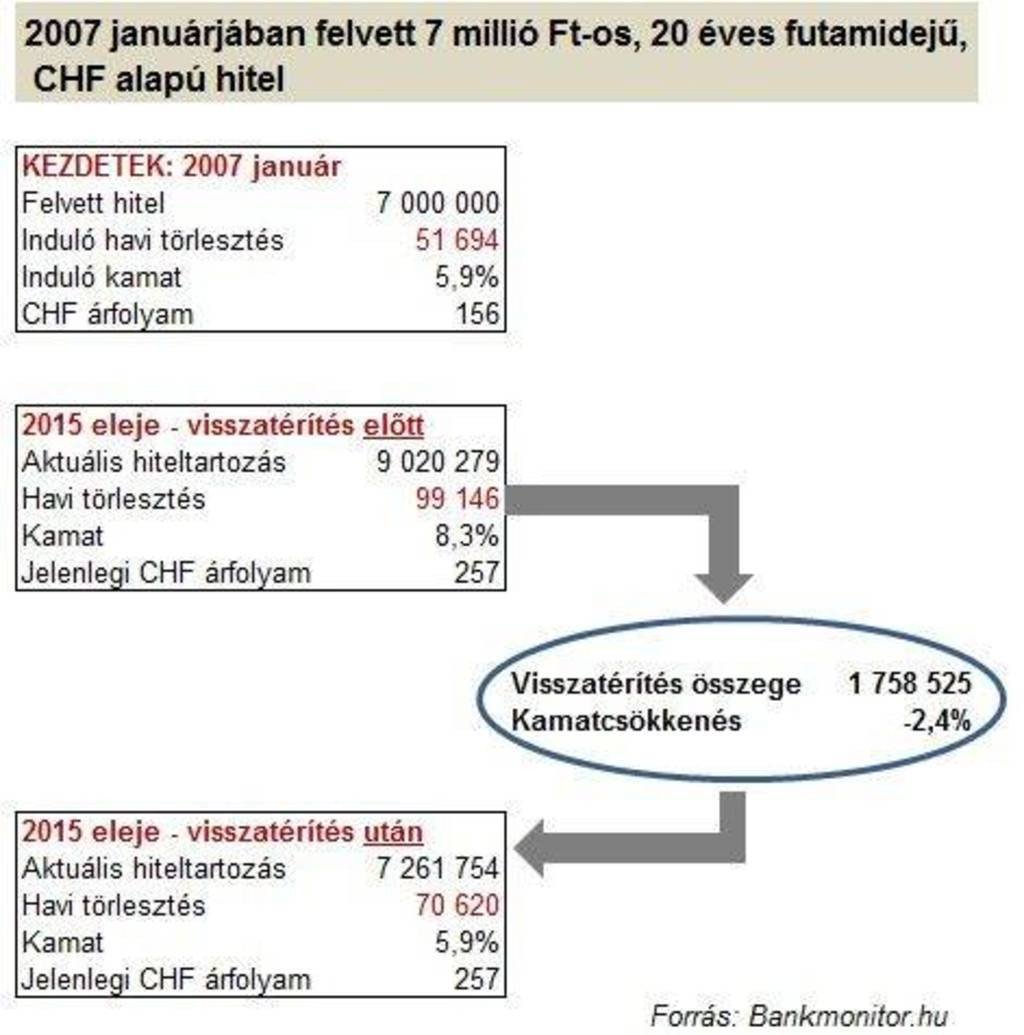

Pénzügyi végzettséggel nem rendelkezők számára viszonylag nehéz követni, számszerűsíteni az újonnan érvénybe lépő szabályozások hatását. A megértést könnyítendő írásunkban egy „átlagos hitelfelvevő” (2007 januárjában 20 évre felvett, 7 millió forintos, svájci frank hitel) példáján keresztül mutatjuk be a változások eredményeit. A forintosítást megelőzi az egyoldalú kamatemelések és az árfolyamrés alkalmazása miatt visszajáró összegek elszámolása, így elsőként ennek hatását számszerűsítettük.

Mint látható az ábrán, a példánkban szereplő átlagos devizahiteles az eredeti 7 millió forintos hitelére 1 758 525 forint visszatérítést fog kapni, mely a fennálló hiteltartozását 19%-kal fogja csökkenteni. Ez kiegészül a hitel kamatának eredeti szintre történő visszaállításával, s így a visszatérítés után a havi törlesztő részlet 29%-kal (99 ezer forintról 70 ezer forintra) csökken 2015 elején. Az eredetileg 7 millió forint összegben felvett hitel a visszatérítést követően is még 7 261 754 forint tartozással fog bírni, továbbra is magasabb lesz az eredeti tartozásnál, hiszen az árfolyamgyengülés hatása az adóst terheli. Az árfolyamkockázatot azonban egyszer, s mindenkorra meg kívánja szüntetni a kormány, így jönni fog a hitelek forintosítása.

Nagy Márton, az MNB ügyvezető igazgatója egy múlt heti konferencián először beszélt a forintosítás mikéntjéről. Szavai szerint a kereskedelmi bankok által kínált forint hitelekkel kerülnek majd kiváltásra a meglévő devizahitelek. A hitelkiváltás során a bankok a meglévő ügyfeleiknek sem adhatnak rosszabb feltételekkel hitelt, mint az új ügyfeleknek. Ez egyet jelent azzal, hogy a lakossági hitelállomány döntő része újrafelosztásra kerül a bankok között, melynek egyenes következménye, hogy versenyt fog szülni és a verseny a jelenlegi rekord alacsony kamatokhoz képest is további kamatcsökkenést eredményezhet. Ha ugyanis egy bank rosszabb kamatszintet kínál, mint az átlag, akkor egy-két hónap leforgása alatt elveszítheti jó (azaz késedelem nélkül fizető adósokkal kötött) szerződéseinek döntő részét.

Alacsonyabb, vagy magasabb törlesztőt eredményez majd a forintosított devizahitel?

Számításaink során abból indultunk ki, hogy a hitel hátralévő futamideje nem nő a hitel forintosításával. Ezzel ugyan a havi törlesztő részlet csökkenthető, de nem áll sem az adós, sem a bank érdekében.

Milyen kamatszintet érhetünk el a forintosításnál? Három nagyobb csoportot kell elkülönítenünk a kérdés megválaszolásához:

devizahitelüket időben törlesztők (az összes lakáscélú devizahitel 58%-a): megkaphatják a kedvező forint hiteleket

devizahitelük törlesztésével 30-60 napos késedelemben lévők (18%): kritikus helyzetben vannak, vagy befizetik az elmaradásukat és akkor jó hitelekhez jutnak, vagy rosszabb kondíciókkal szembesülnek

90 napos késedelemben lévők (24%): az ő hitelükért egyetlen bank sem fog versenyezni, sőt… így a legrosszabb helyzetben lévő csoport

Számításainkban azt feltételeztük, hogy – mivel semmilyen ilyen jellegű explicit utalás nem hangzott el – nem kerül alkalmazásra kedvezményes devizaárfolyam a hitelek forintosításánál.

A forint hitelek kamatai – mint korábban már utaltunk rá – történelmi mélyponton vannak. A konkrétan elérhető kamatszintet főként két tényező határozza meg:

a jövedelmünk nagysága (itt a számításainkban kétkeresős családdal számoltunk, ahol mindkét felnőtt átlagos, havi 150 ezer Ft nettó fizetéssel rendelkezik)

a hitel nagysága az ingatlanértékhez viszonyítva: a válság (2008) előtt átlagosan az ingatlanérték 75%-át finanszírozták hitelből az adósok. A visszatérítésekkel – mint fentebb láthattuk – nagyságrendileg a hitelfelvételkori szintre csökken vissza az átlagos adós tartozása, így visszatérnének a 75%-os szintre. Ennél a helyzet azonban kedvezőtlenebb, mert az ingatlanárak a 2007/2008-as szint alatt vannak. Azon kevesek, akik az ingatlanértékének kevesebb mint 50%-ig adósodtak el, 0,5-0,7%ponttal kedvezőbb kamatra számíthatnak.

Számításaink során a bankok által kínált kamatokból indultunk ki, egészen pontosan az országos jelenléttel bíró kereskedelmi bankok 5 legjobb ajánlatának átlagával számoltunk. A bankok közötti verseny a koncentrált hitelátváltásnál (a piac bizonyos szempontú újrafelosztásánál) minden bizonnyal valamekkora kamatcsökkenéshez fog vezetni a JÓ adósok esetében, ennek mértéke azonban bizonytalan, így nem számoltunk vele.

Fentiek alapján megállapítható, hogy az „átlagos adós” a deviza hitel forintosításával már nem fog további érdemi előnyt realizálni (a törlesztő részlete 1%-kal fog csökkeni a visszatérítés utáni szinthez képest, mely 29%-kal alacsonyabb mint a 2014-es havi törlesztés). Az alacsonyabb hitelaránnyal rendelkezők 4-5%-os további csökkenésre számíthatnak, így a 2014-ben még 99 ezer Ft-os törlesztő részlet 67-68 ezer Ft-ra csökkenhet.

Milyen kérdések maradnak nyitva a forintosítással kapcsolatban?

A jelenleg fizetési nehézséggel bíró adósok többségének helyzetét nem fogja megoldani 30%-kal alacsonyabb havi törlesztőrészlet. Ők ezen csökkenés ellenére sem fogják tudni fizetni az eredetileg 52 ezer Ft-os havi törlesztésű, de a visszatérítés után is 70 ezer Ft törlesztéssel bíró hiteleket (közel +40%!). Ezen réteg jelentős része erőteljesen megváltozott kereseti lehetőséggel rendelkezik. Vagy nincs munkája, vagy havi bére az új munkahelyén lényegesen elmarad a válság előtti bérétől.

A kormány ki kívánja vezetni a devizahiteleket, de a jelenleg 90 napos fizetési hátralékkal rendelkezők számára piaci alapon forinthitel nem adható. Számukra a bankok közötti piaci verseny nem jelent majd megoldást… Számukra mindenképpen valamilyen külső támogatásra szükség lesz, melynek formája elméleti síkon többféle is lehet.

Természetesen a nyitott kérdések listája itt nem ér véget, mi a magunk részérül egy igazán delikát vonatkozással zárnánk: amennyiben a forintosítás piaci árfolyamon kötelező lesz (a jelenlegi információk alapján ez a valószínűsíthető kimenet), akkor az egyet jelent azzal, hogy a konvertáláskor az adósok az árfolyamveszteséget elszenvedik (példánkban a 2007-es 156 forintos és a jelenlegi 257 forintos svájci frank árfolyam között). Mi történik akkor, ha a forintosítást követően egy, másfél évvel 200-220 forint körül lesz a svájci frank? Semmi, ez már nem fogja az akkor forint hitellel rendelkező adósokat érinteni, hiába lenne kedvező hatása. Ugyanakkor az is igaz, hogy ennek a valószínűsége pillanatnyilag minimális és szintén nem érinti majd az adósokat a konvertálást követően, ha 257-ről 300 forintra emelkedik egy svájci frank ára.

Mit tegyen most, akinek devizahitele van?

Fontos, hogy ne essen fizetési késedelembe, fizesse határidőre a törlesztőrészleteket, mert akkor kaphat majd kedvező forinthitelt a kiváltáshoz. Aki már késedelemmel rendelkezik, az próbálja meg rendezni a hátralékos összeget.

A visszatérítések 2015 január-áprilisa között fognak lezajlani, nem érdemes most a bankunkat keresni, mert nem fogják tudni megmondani nekünk mennyi jár vissza. Mindenkit kiértesítenek majd.

Végezetül; érdemes figyelni a híreket. Mi egészen biztosak vagyunk benne, hogy érdemi változások és fejlemények is napvilágot fognak látni a következő hónapokban.