Az FHB Index elemzéseiben évről évre részletesen foglalkozunk az egyetemisták lakhatási lehetőségeivel. Az egyetemi ponthatárok meghúzását, és a sikeres egyetemi felvételi örömét követően rögtön a megfelelő lakhatás gondjával találja szemben magát a tanulmányait egy másik városban folytató gyermek és családja. Magyarországon a kollégiumi férőhelyek nem teszik lehetővé minden távolabbi városból érkező diák elhelyezését, így sokan bérlésre kényszerülnek. Az utóbbi évek jelentős bérleti drágulását követően ez azonban jelentős költség, ráadásul a legjobb bérelhető ingatlanok gyorsan elkelnek, a bérelt ingatlanokért amúgy is minden évben „meg kell harcolni”. A másik lehetőség, hogy a család lakást vásárol az adott városban, amelynek természetesen szintén vannak előnyei és a hátrányai.

Mennyien és hol tanulnak tovább?

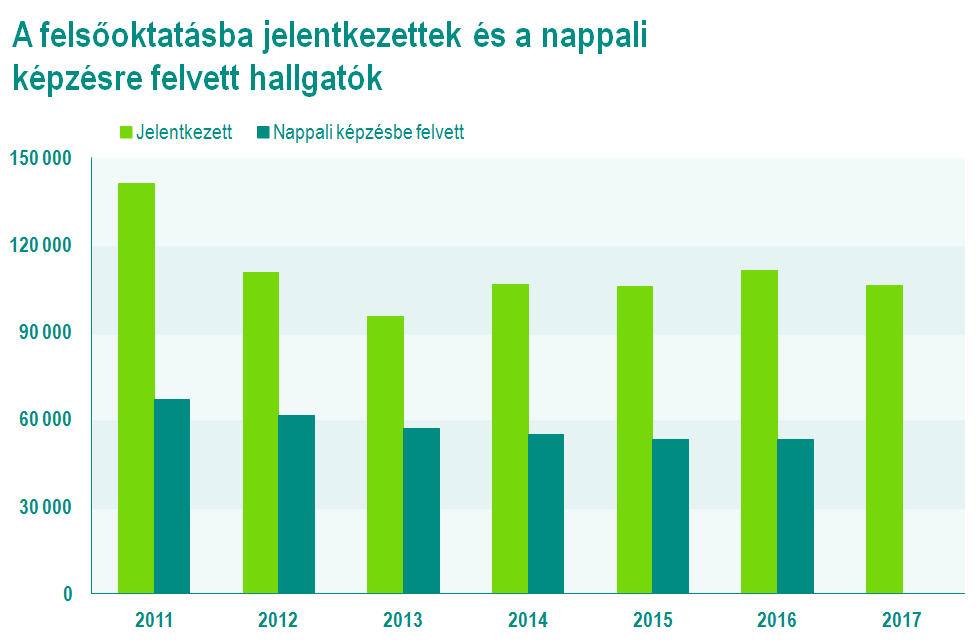

- ábra. Az összes jelentkezés és a nappali tagozatra újonnan felvettek számának alakulása Magyarországon (Forrás: felvi.hu)

Magyarországon jellemzően 2011 óta évről évre csökken az adott évben nappali képzésre felvett hallgatók száma, 2016-ban már csak kevesebb, mint 53 ezren kezdhették meg tanulmányaikat nappali tagozaton. Bár még nem tudjuk, pontosan hogyan alakul majd a felvettek száma 2017-ben, az előző évek tendenciája vélhetően folytatódik (1. ábra). Különösen nagy hatással vannak az egyetemisták a lakáspiacra, amikor a lakóhelyüktől távol, egy másik városban kezdik meg a tanulmányaikat, bérlőként vagy vásárlóként.

Ahogy az elmúlt években, úgy továbbra is igaz, hogy Magyarországon messze a legtöbb diák Budapesten tanul, a második helyezett Hajdú-Bihar megyében sem éri el a diákok száma a 20 ezret. A felsőoktatás szempontjából a Békés, Jász-Nagykun-Szolnok, Tolna, Komárom-Esztergom és Nógrád megyei diákok jelentős része is megyeváltásra kényszerül a felsőoktatási tanulmányai során. Ezekben a megyékben ugyanis a többihez képest nagyon alacsony (mindössze néhány száz) a nappali tagozatos hallgatók száma, miközben az adott megyékből 4500-5500 diák tanul tovább nappali tagozaton, kivéve Nógrád megyét, ahol a számuk alacsonyabb, megközelítőleg 2700.

- ábra. A felsőfokú osztatlan-, alap- és mesterképzésben részt vevő nappali képzésben tanulók számának alakulása képzési hely és a tanulók állandó lakhelye szerint megyénként 2016-ban (Forrás: KSH)

A 2. ábrán is látható, de az 1. táblázat még inkább szemlélteti, hogy egyes megyékben kiemelkedően magas a nem helyben tanuló hallgatók minimális száma. A táblázatban pontos számok híján egy becslés szerepel a nem helybeli hallgatók számának alsó korlátjára, amelyet azon feltételezésből kiindulva határoztunk meg, miszerint, ha az adott területről származó mindegyik továbbtanuló az adott helyen járna egyetemre, akkor hányan lehetnének a biztosan más megyéből érkezők. A legmagasabb számokat Budapesten találjuk, ahol Pest megyén kívülről minimálisan is több mint 54 ezren tanultak 2016-ban. Az előbb bemutatott módszerrel számított alsó érték nagyon megemelkedett a fővárosban.

| A nem helyben tanuló hallgatók minimális száma | ||

| 2006 | 2016 | |

| Budapest (Pest megyeikkel) | 40564 | 54291 |

| Győr-Moson-Sopron | 2 770 | 1 789 |

| Baranya | 7743 | 6875 |

| Hajdú-Bihar | 6 031 | 8 956 |

| Csongrád | 8806 | 8919 |

- táblázat. A nem helyben tanuló hallgatók minimális számának alakulása 2006 és 2016-ben (Forrás: KSH)

Egyre több a külföldi hallgató[1]

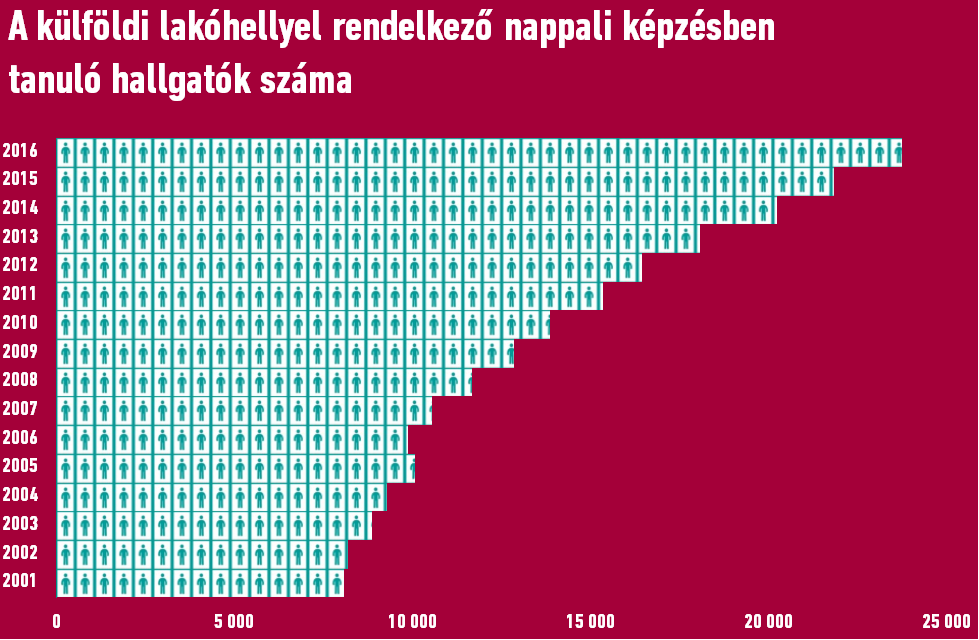

- ábra. A külföldi lakóhellyel rendelkező nappali képzésben tanuló hallgatók száma Magyarországon (Forrás: KSH)

A diákok nemzetközi mobilitása jelentősen növekedett az elmúlt évtizedekben. Míg 1990-ben még csak 1,3 millió diák tanult hazájától távol, addig a számuk 2011-ben már megközelítette a 4,3 milliót, 2025-re pedig 8 millióra növekedhet. Magyarország, ezen belül Budapest fontos szereplőjévé vált a nemzetközi oktatásnak, annak ellenére, hogy eddig nem volt erre vonatkozó stratégia. 2013-ban hasonló számokat produkáltunk, mint Amszterdam, Brüsszel vagy Zürich, és a jövőbeli számok is hasonlóan alakulnak. Az Országos Kollégiumfejlesztési Stratégia szerint[2] a 2013-as 12 ezerrel szemben 20 ezren tanulhatnak nálunk 2020-ban, míg Berlinben 25 792, Brüsszelben 13 743, Zürichben pedig 16 582 nemzetközi diák érkezését várják. Magyarországon bővülhet az idegen nyelvű képzések köre, ez pedig növelheti a külföldi hallgatók számát, válaszaik alapján az egyetemek többsége a külföldi hallgatói létszámának növelésére törekszik. A legtöbb külföldi hallgató a Semmelweis Egyetemen, a Budapesti Corvinus Egyetemen, az Eötvös Loránd Tudományegyetemen és a Budapesti Műszaki és Gazdaságtudományi Egyetemen tanul.

A 2015-2016-os tanévben a külföldi diákok 25 százaléka szomszédos országból érkezett, többségük állami ösztöndíjjal felvett romániai, szlovákiai, ukrajnai vagy szerbiai magyar nemzetiségű diák. Az arányuk 2004-ben még 60% volt a külföldi diákokon belül. A nem szomszédos országok közül a legtöbben Németországból, Iránból, Norvégiából, Izraelből, Brazíliából és Svédországból jönnek hozzánk tanulni. Gyorsan növekszik a dinamikusan bővülő gazdaságokból érkező diákok száma, például Kínából 2008 óta évente 20 százalékkal bővül a külföldi egyetemre indulók száma.

A külföldi diákok is erősítik a lakáspiaci keresletet. A diákszámok jelentős emelkedése a külföldi egyetemeket is akkora kihívás elé állította, amelyre nem tudtak gyorsan reagálni. Itt lépett be a magánszektor: kimondottan a diákok igényeire épített szállások, úgynevezett magánkollégiumok jelentek meg. Eltérő fejlődési lépcsőfokon állnak az országok. A legérettebb piac az USA és az Egyesült Királyság, Európa nagyrészt még gyengébb, de dinamikusan fejlődik, Magyarországon pedig csak pár próbálkozásról számolhattunk be tavalyi elemzésünkben[3].

Új lakhatási lehetőségek nyílhatnak a diákoknak

Tavalyi elemzésünkben részletesen foglalkoztunk az egyetemisták lakhatási megoldásaival, a kollégiumi férőhelyek szűkös és kevésbé magas színvonalával, illetve az ezek alternatívájaként szolgáló, Magyarországon még gyerekcipőben járó magánkollégiumi elhelyezéssel. Az azóta eltelt időben jelentős változásnak mondható, hogy megszületett a már említett Kollégiumfejlesztési stratégia.

Kollégiumfejlesztési program

A 192,6 milliárd forintból megvalósítandó, 2023-ig szóló kollégiumfejlesztési programról tavaly év végén született döntés. E stratégia összesen 123 kollégiumot, benne 37 467 férőhelyet érint felújítással és új helyek létesítésével. 19 teljesen új kollégiumi épületet húzhatnak fel, összesen 4,1 ezer új szobában 8,1 ezer férőhellyel, emellett 29 ezer férőhely (12 ezer szoba) felújítása a cél. Közben 1167 férőhelyet bezárnának, illetve 3406 korábbi férőhely a felújítások eredményeként tűnne el. A fejlesztés a kollégiumi hiányt igyekszik orvosolni, 2015-ben ugyanis például 32 százalékos volt a túljelentkezés a kollégiumi férőhelyekre, a kapacitás 8 százalékkal növekedhet, a jelenlegi 44 444 helyett 48 018 férőhely állhat majd rendelkezésre. Az új férőhelyek közül 5893 kapna helyet Budapesten, 2254 pedig vidéken. A felújítások során a fővárosban 1270 hely újulna meg, vidéken pedig 18 050. Ez azt jelenti, hogy a stratégia megvalósításával a budapesti férőhelyek száma az országos átlagnál jóval nagyobb mértékben növekedne: 26 százalékkal többen juthatnának be kollégiumba, de a minőségi változás is jelentős, a programnak köszönhetően hatszorosára nőne azoknak a férőhelyeknek a száma, ahol a szobához saját fürdőszoba tartozik, illetve ahol legfeljebb 3-an laknak együtt. Vidéken a kollégiumépítések kompenzálják az átalakítások miatti férőhelycsökkenést, a rendelkezésre álló kapacitás (30 ezer fő) nem változik. A program több ütemben valósulhat meg, 2016-2018 között 22 milliárd forintot szánnak a beruházásokra, 2018 és 2020 között 68 milliárdot, 2020-2021 között 50 milliárdot, végül az utolsó fázisban 52 milliárd forintot tesznek majd ki várhatóan a fejlesztések.[4]

Nem csoda, hogy a hallgatók körében népszerűek a kollégiumi helyek, hiszen azok lakhatási költségei kedvezőbbek, mint egy bérelt lakásé. A HÖOK 2015-ös, 2016 elején publikált felmérése szerint, míg egy kollégistánál átlagosan 13 179 Ft-ot tett ki a lakhatás havi költsége, addig egy bérlésre kényszerülő diák esetében ez az összeg 30 141 Ft-t volt. A lakhatási díj az előbbi átlagos bevételeinek a 24 százalékát tette ki, az utóbbi esetében viszont a 36 százalékával ért fel.[5]

Mennyiért lehet lakást venni az egyetemi városokban?

A bérleti díjak emelkedése miatt jelentősen nőtt az egyetemi évek alatt bérlakásban lakók költsége. Az alacsony kamatkörnyezet miatt pedig szintén alacsony törlesztőrészleteket látva sokan választották a bérlés helyett a vásárlást, adott esetben még néhány diáktársnak kiadva egy-egy szobát, amivel még kedvezőbb lehet a megtérülése a lakásvásárlásnak.

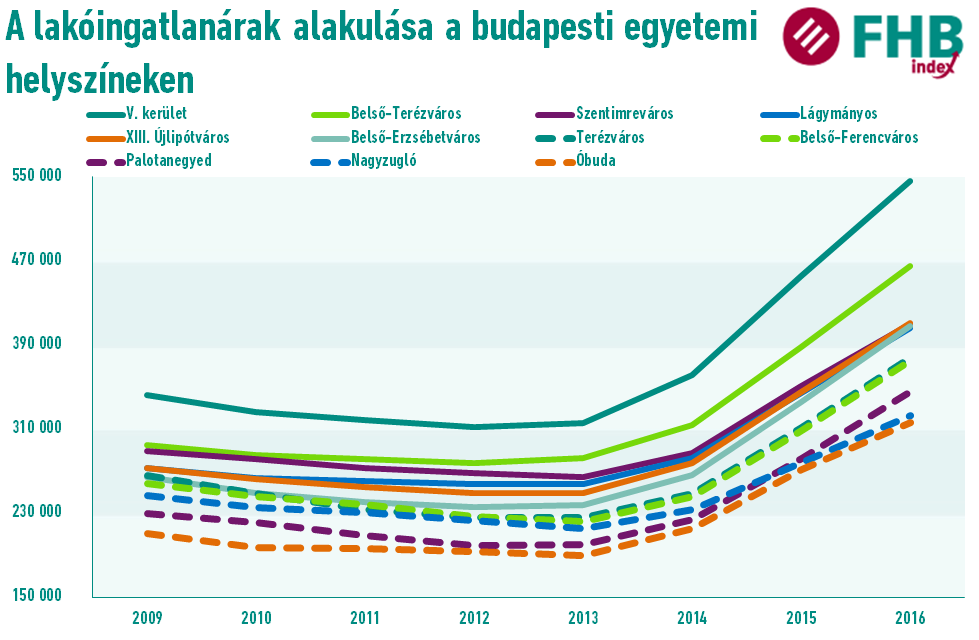

Ugyanakkor hozzá kell tenni, hogy az elmúlt években nem csak a bérleti díjak emelkedtek jelentősen, hanem a lakások árai is, így sok esetben a vásárlók nem az egyetemhez közel, hanem inkább jó közlekedésnél vásárolnak lakást. Budapest belvárosából például szinte kiszorultak a magyar egyetemisták a magas árak és bérleti díjak miatt. A négyzetméterárak az egyetemek közelében található fővárosi helyszínek közül például az V. kerületben a 2013. évi, átlagosan valamivel 300 ezer forint felettivel szemben 2016-ban már jócskán meghaladták az 500 ezer forintot is. Szintén jelentősen drágult a Belső-Erzsébetváros és a Palotanegyed, ráadásul a növekedés mértéke tavaly még nem veszített a lendületéből a belvárosi területeken, mert a 2016-os árnövekedés sok esetben meghaladta a 2015-öst is.

Az egyetemisták körében népszerű helyszínek között jelentősek az árazásbeli különbségek Budapesten belül is. A legdrágábbnak számító V. kerületben több mint 70 százalékkal többet kell fizetni, mint a valamivel 300 ezer forint feletti fajlagos átlagárakkal rendelkező Óbudán vagy Nagyzuglóban (4. ábra).

- ábra. A budapesti lakásárak alakulása az egyetemek közelében (Forrás: FHB Index)

Bár az elmúlt években a vidéki városokban is növekedtek az árak, ezek dinamikája jellemzően elmaradt a Budapesten tapasztalttól. Vidéken korábban is jelentősen olcsóbban lehetett lakást vásárolni, mint a fővárosban, az árolló tovább nyílott. Lakásaival a legolcsóbb egyetemi város Miskolc, ahol már 110 ezer forintos négyzetméterár körül is lehetett vásárolni 2016-ban, míg a vidéki egyetemi városok közül a legdrágább Győrben a pesti külsőbb kerületek szintjén mozogtak az árak: négyzetméterenként 250 ezer forint körüliek voltak (5. ábra).

- ábra. A lakásárak alakulása egyes egyetemmel rendelkező vidéki városokban (Forrás: FHB Index)

Mikor vegyünk lakást egy egyetemistának?

Fontos családi döntés, hogy a gyermek továbbtanulásakor, kollégiumi férőhely hiányában, a lakhatást lakásbérléssel vagy saját lakás vásárlásával oldják meg. Megfontolandó a lakásárak és bérleti díjak egymáshoz képesti viszonya, de az sem mindegy, hogy a család mennyi ideig tervezi hasznosítani azt az ingatlant.

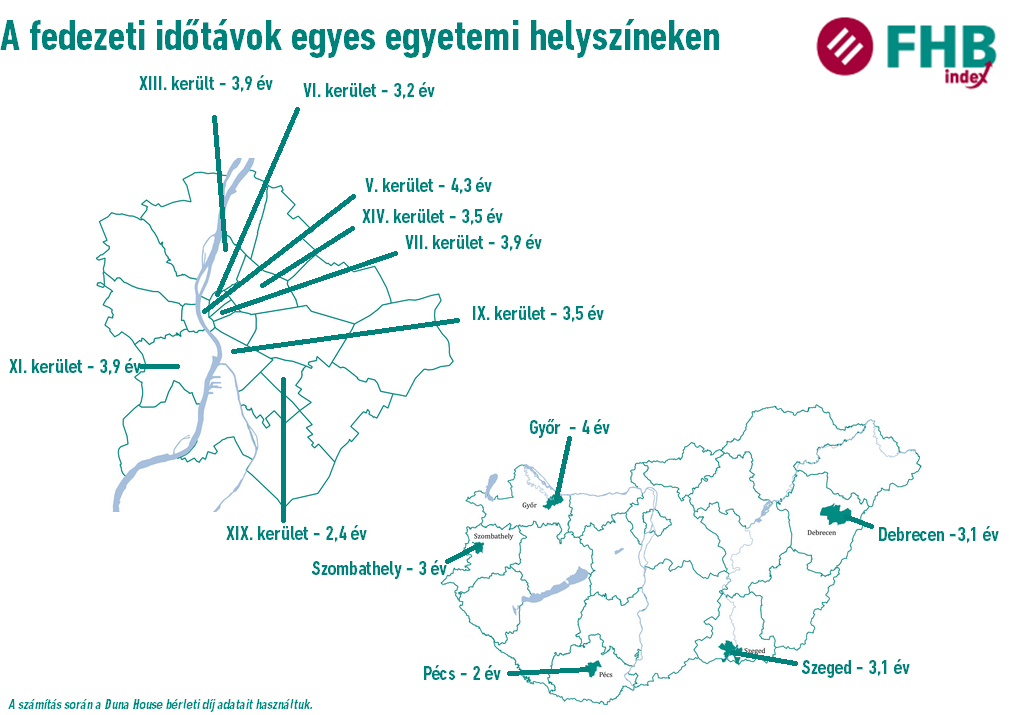

A már magyarul is megjelent ZillowSztorik – Tények és tévhitek a lakáspiacról című könyv[6] nyomán bevezettük a fedezeti időtáv fogalmát, amely azt mutatja meg, hogy legalább mennyi időt kell az adott otthonban eltölteni ahhoz, hogy a bérlése helyett érdemes legyen azt megvásárolni. Majd az egyes egyetemi helyszínek esetében a Duna House bérleti díjait és az FHB Index értékesítési átlagárait felhasználva megvizsgáltuk, hogy hogyan alakulnak ezek a fedezeti időtávok. Fontos azonban megjegyezni, hogy modellünkben nem számoltunk a lakás reálfelértékelődésével, vagyis a fedezeti időtávok valójában alacsonyabbak lehetnek, mert a jelenlegi piaci környezetben mérthez képest a következő pár évben várható még a lakásárak növekedése.

- térkép. A fedezeti időtávok alakulása az egyes egyetemi helyszíneken (Forrás: FHB Index, a számítás során a Duna House bérleti díj adatait használtuk)

Számításaink szerint a fedezeti időtávok jellemzően 2 és 4,3 év közöttiek az egyetemi helyszínek esetében, a drágább budapesti kerületekben és Győrben jellemzően magasabbak (1. térkép). Az eredmények azt mutatják, hogy ezeken a helyeken a magasabb fedezeti időtávok miatt ugyan van relevanciája, de pusztán az egyetemista gyermekek számára történő lakásvásárlás alapos mérlegelést igényel, a diákok ugyanis egy BsC diploma megszerzéséhez általában 3,5 évet tanulnak egy adott intézményben – bár ez például külföldi szemeszterek, vagy sikertelen vizsgák miatt kitolódhat. Amennyiben azonban a hallgató osztatlan 5 éves képzésen kezdi meg a tanulmányait, vagy mesterképzésre is jelentkezik az alapszak elvégzése után, akkor már könnyebben a vásárlás irányába billenhet a mérleg nyelve. Ráadásul az is elképzelhető, hogy a diák az adott városban lép be a munkaerőpiacra is, amelynek köszönhetően szintén nő az adott lakásban általa töltött idő.

Látható azonban az előbbiekből az is, hogy az egyes városokban azért meg lehet találni azokat a területeket, ahol alacsonyabb fedezeti időtáv mellett, könnyebben megtérülhet a felsőoktatásban továbbtanuló diákok számára a lakásvásárlás. Legalábbis ezt mutatja, hogy Budapesten belül például a még metróval elérhető, ugyanakkor lényegesen alacsonyabb árazású XIX. kerületben a fedezeti időtáv mindössze 2,3 év.

Az egyetemista gyermeknek történő lakásvásárlás előtt mindenképpen érdemes azt is szem előtt tartani, hogy a lakás jól értékesíthető, illetve kiadható legyen. Előfordulhat ugyanis olyan eset is, amikor a diák időközben felhagy a tanulmányaival, vagy azokat másik városban kívánja folytatni, esetleg már az egyetemi tanulmányok megkezdése előtt kiadható a lakás, illetve a kiköltözése után lehet az onnan érkező bérleti díjjal kalkulálni.

A fedezeti időtávokra kapott számok az általunk megadott modellparaméterek eredményei, az értékek ettől eltérhetnek az egyedi ingatlanok esetében, hiszen mind az árazásban, mind a bérleti díjakban jelentős különbségek lehetnek még egy adott házon belül is, illetve az árak jövőbeli további növekedése kisebb fedezeti időtávokat eredményezhet. Az általunk bemutatott modell arra hívja fel a figyelmet, hogy a lakásvásárlás jelenleg is jó alternatívája lehet a lakásbérlésnek, de körültekintően kell dönteni!

A modell paraméterei

A modell felállításakor azt feltételeztük, hogy a lakás vételárának 50 százaléka hitelből kerül kifizetésre, a THM 5 százalékos. A lakásvásárláshoz egyéb járulékos költségek is tartoznak. Az egyszeri költségek között szerepel:

- A vagyonszerzési illeték, melynek mértéke 4 százalék.

- Az ügyvédi díj és az adminisztrációs költségek 1 százalékra rúgnak.

- A hitelfelvétel költsége 1 százalék.

- A beköltözés, illetve felújítás költsége 5 százalék.

- Az új bútorok költsége 5 százalék.

- A lakáskarbantartás és a biztosítás díja évente a lakásár 1 százalékát teszi ki.

A bérléskor a lakás mindig azonos minőségű, a rendelkezésre álló saját forrást 2 százalékos reálkamat mellett lehet befektetni. A diszkontfaktor megegyezik a hitel THM-értékével. A reál lakásár nem változik a vizsgált időszak során.

Milyen lakáshitelekkel kalkulálhatunk?

Amennyiben a lakásvásárlás mellett dönt a család, érdemes részletesen tájékozódni a piacon elérhető hitelekről. A hónapról hónapra csökkenő kamatkörnyezetnek köszönhetően ugyanis egyre alacsonyabb a THM, vagyis egyre olcsóbbak a lakáshitelek.

Akár új építésű, akár használt lakóingatlan vásárlása a cél, az FHB Hatos Referencia Kölcsön konstrukciója már 2,51%-os kamattól, THM: 2,81% – 5,44%, az FHB Ötös Fix Kölcsön 3,74%-os kamattól, THM: 4,10% – 6,76% igénybe vehető. Aki még hosszabb távra, 10 évre szeretné rögzíteni a kamatokat és a törlesztőrészleteket, annak az FHB Tízes Fix Kölcsön lehet megfelelő, ami már 4,99%-os kamattól, THM: 5,42% – 8,11% elérhető.7

A hitel típusának kiválasztása nagyrészt a vásárló elvárásaitól függ. Ha alacsony kamatokat szeretne és ezért hajlandó vállalni a gyorsan változó kamatozásból származó kockázatot, akkor referenciahozamhoz kötött árazású terméket érdemes választani. Azonban a biztonságosabb, hosszabb távra rögzített kamatot és törlesztőrészletet keresőknél az 5 vagy akár 10 évre rögzített kamatozású termékek preferáltak. Egy egyszerű példával szemléltethető pár fontos különbség; egy 60 négyzetméteres új lakás vásárlásakor 10 millió forintot 20 éves futamidőre felvett jelzáloghitelből szeretnénk fedezni:

- Az FHB Banknál a legalacsonyabb kamat a 6 hónapos kamatperiódussal választható, mivel itt 150.000 Ft rendszeres jóváírás vállalása esetén a kamat 2,51%, ami 2,74%-os THM-et és 53.000 Ft körüli törlesztőrészletet jelent.

- Az 5 éves kamatperiódusra rögzített kamatozású kölcsön már 4,03%-os THM-től (ez nagyjából 59.000 Ft-os törlesztőrészletet jelent), míg a 10 éves kamatperióduson belül rögzített kamatozású kölcsön is csupán 5,35%-os THM-től (ez nagyjából 66.000 Ft-os törlesztő) igényelhető[7].

A hitellehetőségek között új és eddig egyedülálló az úgynevezett Minősített Fogyasztóbarát Lakáshitel, amely elsőként az FHB Banknál igényelhető 5, illetve 10 évre rögzített kamatozással. Itt a legkedvezőbb ajánlatot az 5 évre rögzített kamatozású Ötös Minősített Fogyasztóbarát Lakáshitel esetén kaphatjuk, ami már 4,06%-os induló kamattól, THM: 5,05% – 6,31% is elérhető. A Magyar Nemzeti Bank által minősített fogyasztóbarát konstrukciókat elsőként 50 takarékszövetkezet és a szintén a Takarék Csoporthoz tartozó FHB Bank kínálhatja[8].

Jelen kiadvány nem minősül ajánlattételnek. A tájékoztatás nem teljes körű, a további részleteket és feltételeket a www.fhb.hu honlap termékoldalai, valamint a vonatkozó Lakossági Jelzáloghitel Hirdetmények, Általános Szerződési Feltételek és az Üzletszabályzat tartalmazzák – www.fhb.hu.

Az FHB Indexhez kapcsolódó szolgáltatásaink

Az FHB Lakásárindexet negyedéves gyakorisággal tesszük közzé. A hazai ingatlanpiaci gyakorlatban ez a mutató mind időintervallumában, mind adatminőségében, mind módszertani megalapozottságában kiemelkedik a magyar lakáspiaci adatok közül. Az első, 2009-es publikálás óta az MNB (Magyar Nemzeti Bank), az RICS nemzetközi szervezete (The Royal Institution of Chartered Surveyors), az IMF, a European Mortgage Federation és az Európai Bizottság is kiemelt lakáspiaci mutatóként hivatkozott már az FHB Indexre.

Rendszeresen publikáljuk az FHB egyedi témát feldolgozó speciális lakáspiaci elemzéseit, az FHB Termőföldindexet és a Lakásárprognózist. Lakáspiaci előrejelzésünk modellen alapuló módszertana az alábbi pillérre támaszkodik:

- Nemzetközi és magyar tapasztalatok alapján azonosítunk összefüggéseket a kiválasztott magyar makrogazdasági indikátorok, pénzpiaci és hitelpiaci környezet mutatószámai, lakáspiac forgalmi adatai és a lakásárak között. (A makrogazdasági és pénzügyi környezet várható alakulásáról főként a Magyar Nemzeti Bank kiadványaiban szereplő előrejelzések alapján alakítjuk ki képünket.)

- Az FHB Bankcsoport közel két évtizede egyik meghatározó szereplője a magyar lakásfinanszírozási piacnak. Működésünk földrajzilag lefedi az országot, a meghatározó ingatlanértékelők széles körétől jutunk információkhoz, melyhez az FHB Ingatlan Zrt. saját szakértői tapasztalata is hozzájárul. Ezért előrejelzéseinkben felhasználjuk a feldolgozott és ellenőrzött lokális helyzetértékeléseket is.

Az FHB Indexhez felhasznált teljes körű magyarországi adatbázis és az Index előállításához elvégzett módszertani fejlesztés lehetővé teszi, hogy a pénzügyi szektor számára kötelező, a fedezeti portfólióban lévő ingatlanok értékének monitorozására, és felülvizsgálatára, gyors és költséghatékony megoldást biztosítson.

Az Európai Parlament és Tanács 575/2013/EU rendelete (2013. június 26.) amely a hitelintézetekre és befektetési vállalkozásokra vonatkozó prudenciális követelményeket szabályozza (CRR), írja elő a fedezeti portfólióban lévő ingatlanok értékének monitorozását, és a rendeletben meghatározott időközönkénti érték felülvizsgálatát. Büszkék vagyunk rá, hogy szolgáltatásunkat már több jelentős hazai pénzintézet is igénybe vette. A bankoknak a jövőben is meg kell felelniük a szigorú felügyeleti követelményeknek, ezért hasznos alkalmazni a nemzetközi standardoknak megfelelő, a hatóságok felé is megfelelően dokumentálható módszertannak megfelelő eljárást.

Számos egyedi igényre készülő elemzési megbízást teljesítünk. Ezekben lakás-, telek- és termőföldpiacról szóló helyi információkat, a prognózisunk mértékére, dinamikájára vonatkozó részletesebb magyarázatot, valamint a teljesülést övező kockázatok vizsgálatát is kínáljuk.

Az FHB Jelzálogbank Nyrt. a Takarék Csoport tagja.

Készséggel állunk rendelkezésükre részletes ajánlattal és további kérdésekkel kapcsolatban.

| Molnár Zsolt

vezérigazgató-helyettes FHB Ingatlan Zrt. Telefon: +36(1)452-9208 E-mail: molnar.zsolt@fhb.hu |

dr. Nagy Gyula

vezérigazgató FHB Jelzálogbank Nyrt. Telefon: +36(1)452-9107 E-mail: nagy.gyula@fhb.hu |

| Az | az FHB Index kizárólagos kutatási partnere. |

[1] A fejezetben az Országos Kollégiumfejlesztési Stratégia adatait használtuk: http://www.kormany.hu/download/d/a9/e0000/OKS%2020160904_clean.docx

[2] Országos Kollégiumfejlesztési Stratégia http://www.kormany.hu/download/d/a9/e0000/OKS%2020160904_clean.docx

[3] https://www.fhb.hu/Root/Sites/FHB_Index/FHB-Index/Letoltheto-anyagok/FHB_egyetemi_varosok_20160726_l.pdf

[4] http://www.pecsistop.hu/tartalom/cikk/485168_kollegium_strategia_felujitas_epites_hook_gulyas

[5] http://hook.hu/hirek/tudastar/15-kutatasok/105/a-kollegiumi-kutatasok-folytatodnak

[6] A ZillowSztorik – Tények és tévhitek a lakáspiacról című könyv 2017 tavaszán jelent meg. http://a4cbooks.hu/termek/zillowsztorik/

[7] A THM-ek meghatározása az aktuális feltételek, illetve a hatályos jogszabályok figyelembevételével történt, a 2017. júliusi adatok alapján. A feltételek változása esetén a THM mértéke módosulhat. A THM mutató értéke nem tükrözi a változó kamatozású hitel kamatkockázatát. Jelzáloghitel igényléséhez a fedezetül bevont ingatlanra vonatkozóan vagyonbiztosítás megkötése vagy megléte szükséges. A tájékoztatás nem teljes körű, a további részleteket és feltételeket a www.fhb.hu honlap termékoldalai, valamint a vonatkozó Lakossági Jelzáloghitel Hirdetmények, Általános Szerződési Feltételek és az Üzletszabályzat tartalmazzák.

Reprezentatív példa: 2017. július 01. napján hatályos feltételek alapján: FHB Hatos Referencia Kölcsön ingatlancélra esetén: 5 000 000 Ft összegű, változó kamatozású forint hitel esetén, 20 éves futamidővel, legalább 150.000 Ft vállalt havi rendszeres jóváírás mellett a hitelkamatláb éves mértéke 3,51%. A havi törlesztőrészlet 29 157 Ft, az ügyfél által visszafizetendő teljes összeg 7 125 856Ft, a hitel teljes díja 2 125 856 Ft, a THM: 3,85%. FHB Ötös Fix Kölcsön ingatlancélra esetén: 5 000 000 Ft összegű, változó kamatozású forint hitel esetén, 20 éves futamidővel, legalább 150.000 Ft vállalt havi rendszeres jóváírás mellett a hitelkamatláb éves mértéke 4,74%. A havi törlesztőrészlet 32 475 Ft, az ügyfél által visszafizetendő teljes összeg 7 924 576 Ft, a hitel teljes díja 2 924 576 Ft, a THM: 5,15%. FHB Tízes Fix Kölcsön ingatlancélra esetén: 5 000 000 Ft összegű, változó kamatozású forint hitel esetén, 20 éves futamidővel, legalább 150.000 Ft vállalt havi rendszeres jóváírás mellett a hitelkamatláb éves mértéke 5,99%. A havi törlesztőrészlet 36 048 Ft, az ügyfél által visszafizetendő teljes összeg 8 784 736 Ft, a hitel teljes díja 3 784 736 Ft, a THM: 6,49%. Ötös Minősített Fogyasztóbarát Lakáshitel vásárlásra esetén: 5 000 000 Ft összegű, 5 éves kamatperiódusokban rögzített kamatozású forint hitel esetén, 20 éves futamidővel, legalább 150.000 Ft vállalt havi rendszeres jóváírás mellett a hitelkamatláb éves mértéke 4,56%. A havi törlesztőrészlet 31 977 Ft, az ügyfél által visszafizetendő teljes összeg 8 158 848 Ft, a hitel teljes díja 3 158 848 Ft, a THM: 5,57%. Tízes Minősített Fogyasztóbarát Lakáshitel vásárlásra esetén: 5 000 000 Ft összegű, 10 éves kamatperiódusokban rögzített kamatozású forint hitel esetén, 20 éves futamidővel, legalább 150.000 Ft vállalt havi rendszeres jóváírás mellett a hitelkamatláb éves mértéke 5,84%. A havi törlesztőrészlet 35 609 Ft, az ügyfél által visszafizetendő teljes összeg 9 030 528 Ft, a hitel teljes díja 4 030 528 Ft, a THM: 6,92%. A hitelt az FHB Bank Zrt./ FHB Jelzálogbank Nyrt. nyújtja. Törlesztőrészletek száma: 240 db. Jelen tájékoztatás nem minősül ajánlattételnek. A Bank a bírálat jogát fenntartja.

[8] http://www.mnb.hu/minositett-fogyasztobarat-lakashitel

ügyfél által visszafizetendő teljes összeg 8 158 848 Ft, a hitel teljes díja 3 158 848 Ft, a THM: 5,57%. Tízes Minősített Fogyasztóbarát Lakáshitel vásárlásra esetén: 5 000 000 Ft összegű, 10 éves kamatperiódusokban rögzített kamatozású forint hitel esetén, 20 éves futamidővel, legalább 150.000 Ft vállalt havi rendszeres jóváírás mellett a hitelkamatláb éves mértéke 5,84%. A havi törlesztőrészlet 35 609 Ft, az ügyfél által visszafizetendő teljes összeg 9 030 528 Ft, a hitel teljes díja 4 030 528 Ft, a THM: 6,92%. A hitelt az FHB Bank Zrt./ FHB Jelzálogbank Nyrt. nyújtja. Törlesztőrészletek száma: 240 db. Jelen tájékoztatás nem minősül ajánlattételnek. A Bank a bírálat jogát fenntartja.

[8] http://www.mnb.hu/minositett-fogyasztobarat-lakashitel

Mikor vegyünk lakást egyetemista gyerekünknek?

Az FHB Index elemzéseiben évről évre részletesen foglalkozunk az egyetemisták lakhatási lehetőségeivel. Az egyetemi ponthatárok meghúzását, és a sikeres egyetemi felvételi örömét követően rögtön a megfelelő lakhatás gondjával találja szemben magát a tanulmányait egy másik városban folytató gyermek és családja. Magyarországon a kollégiumi férőhelyek nem teszik lehetővé minden távolabbi városból érkező diák elhelyezését, így sokan bérlésre kényszerülnek. Az utóbbi évek jelentős bérleti drágulását követően ez azonban jelentős költség, ráadásul a legjobb bérelhető ingatlanok gyorsan elkelnek, a bérelt ingatlanokért amúgy is minden évben „meg kell harcolni”. A másik lehetőség, hogy a család lakást vásárol az adott városban, amelynek természetesen szintén vannak előnyei és a hátrányai.

Mennyien és hol tanulnak tovább?

- ábra. Az összes jelentkezés és a nappali tagozatra újonnan felvettek számának alakulása Magyarországon (Forrás: felvi.hu)

Magyarországon jellemzően 2011 óta évről évre csökken az adott évben nappali képzésre felvett hallgatók száma, 2016-ban már csak kevesebb, mint 53 ezren kezdhették meg tanulmányaikat nappali tagozaton. Bár még nem tudjuk, pontosan hogyan alakul majd a felvettek száma 2017-ben, az előző évek tendenciája vélhetően folytatódik (1. ábra). Különösen nagy hatással vannak az egyetemisták a lakáspiacra, amikor a lakóhelyüktől távol, egy másik városban kezdik meg a tanulmányaikat, bérlőként vagy vásárlóként.

Ahogy az elmúlt években, úgy továbbra is igaz, hogy Magyarországon messze a legtöbb diák Budapesten tanul, a második helyezett Hajdú-Bihar megyében sem éri el a diákok száma a 20 ezret. A felsőoktatás szempontjából a Békés, Jász-Nagykun-Szolnok, Tolna, Komárom-Esztergom és Nógrád megyei diákok jelentős része is megyeváltásra kényszerül a felsőoktatási tanulmányai során. Ezekben a megyékben ugyanis a többihez képest nagyon alacsony (mindössze néhány száz) a nappali tagozatos hallgatók száma, miközben az adott megyékből 4500-5500 diák tanul tovább nappali tagozaton, kivéve Nógrád megyét, ahol a számuk alacsonyabb, megközelítőleg 2700.

- ábra. A felsőfokú osztatlan-, alap- és mesterképzésben részt vevő nappali képzésben tanulók számának alakulása képzési hely és a tanulók állandó lakhelye szerint megyénként 2016-ban (Forrás: KSH)

A 2. ábrán is látható, de az 1. táblázat még inkább szemlélteti, hogy egyes megyékben kiemelkedően magas a nem helyben tanuló hallgatók minimális száma. A táblázatban pontos számok híján egy becslés szerepel a nem helybeli hallgatók számának alsó korlátjára, amelyet azon feltételezésből kiindulva határoztunk meg, miszerint, ha az adott területről származó mindegyik továbbtanuló az adott helyen járna egyetemre, akkor hányan lehetnének a biztosan más megyéből érkezők. A legmagasabb számokat Budapesten találjuk, ahol Pest megyén kívülről minimálisan is több mint 54 ezren tanultak 2016-ban. Az előbb bemutatott módszerrel számított alsó érték nagyon megemelkedett a fővárosban.

| A nem helyben tanuló hallgatók minimális száma | ||

| 2006 | 2016 | |

| Budapest (Pest megyeikkel) | 40564 | 54291 |

| Győr-Moson-Sopron | 2 770 | 1 789 |

| Baranya | 7743 | 6875 |

| Hajdú-Bihar | 6 031 | 8 956 |

| Csongrád | 8806 | 8919 |

- táblázat. A nem helyben tanuló hallgatók minimális számának alakulása 2006 és 2016-ben (Forrás: KSH)

Egyre több a külföldi hallgató[1]

- ábra. A külföldi lakóhellyel rendelkező nappali képzésben tanuló hallgatók száma Magyarországon (Forrás: KSH)

A diákok nemzetközi mobilitása jelentősen növekedett az elmúlt évtizedekben. Míg 1990-ben még csak 1,3 millió diák tanult hazájától távol, addig a számuk 2011-ben már megközelítette a 4,3 milliót, 2025-re pedig 8 millióra növekedhet. Magyarország, ezen belül Budapest fontos szereplőjévé vált a nemzetközi oktatásnak, annak ellenére, hogy eddig nem volt erre vonatkozó stratégia. 2013-ban hasonló számokat produkáltunk, mint Amszterdam, Brüsszel vagy Zürich, és a jövőbeli számok is hasonlóan alakulnak. Az Országos Kollégiumfejlesztési Stratégia szerint[2] a 2013-as 12 ezerrel szemben 20 ezren tanulhatnak nálunk 2020-ban, míg Berlinben 25 792, Brüsszelben 13 743, Zürichben pedig 16 582 nemzetközi diák érkezését várják. Magyarországon bővülhet az idegen nyelvű képzések köre, ez pedig növelheti a külföldi hallgatók számát, válaszaik alapján az egyetemek többsége a külföldi hallgatói létszámának növelésére törekszik. A legtöbb külföldi hallgató a Semmelweis Egyetemen, a Budapesti Corvinus Egyetemen, az Eötvös Loránd Tudományegyetemen és a Budapesti Műszaki és Gazdaságtudományi Egyetemen tanul.

A 2015-2016-os tanévben a külföldi diákok 25 százaléka szomszédos országból érkezett, többségük állami ösztöndíjjal felvett romániai, szlovákiai, ukrajnai vagy szerbiai magyar nemzetiségű diák. Az arányuk 2004-ben még 60% volt a külföldi diákokon belül. A nem szomszédos országok közül a legtöbben Németországból, Iránból, Norvégiából, Izraelből, Brazíliából és Svédországból jönnek hozzánk tanulni. Gyorsan növekszik a dinamikusan bővülő gazdaságokból érkező diákok száma, például Kínából 2008 óta évente 20 százalékkal bővül a külföldi egyetemre indulók száma.

A külföldi diákok is erősítik a lakáspiaci keresletet. A diákszámok jelentős emelkedése a külföldi egyetemeket is akkora kihívás elé állította, amelyre nem tudtak gyorsan reagálni. Itt lépett be a magánszektor: kimondottan a diákok igényeire épített szállások, úgynevezett magánkollégiumok jelentek meg. Eltérő fejlődési lépcsőfokon állnak az országok. A legérettebb piac az USA és az Egyesült Királyság, Európa nagyrészt még gyengébb, de dinamikusan fejlődik, Magyarországon pedig csak pár próbálkozásról számolhattunk be tavalyi elemzésünkben[3].

Új lakhatási lehetőségek nyílhatnak a diákoknak

Tavalyi elemzésünkben részletesen foglalkoztunk az egyetemisták lakhatási megoldásaival, a kollégiumi férőhelyek szűkös és kevésbé magas színvonalával, illetve az ezek alternatívájaként szolgáló, Magyarországon még gyerekcipőben járó magánkollégiumi elhelyezéssel. Az azóta eltelt időben jelentős változásnak mondható, hogy megszületett a már említett Kollégiumfejlesztési stratégia.

Kollégiumfejlesztési program

A 192,6 milliárd forintból megvalósítandó, 2023-ig szóló kollégiumfejlesztési programról tavaly év végén született döntés. E stratégia összesen 123 kollégiumot, benne 37 467 férőhelyet érint felújítással és új helyek létesítésével. 19 teljesen új kollégiumi épületet húzhatnak fel, összesen 4,1 ezer új szobában 8,1 ezer férőhellyel, emellett 29 ezer férőhely (12 ezer szoba) felújítása a cél. Közben 1167 férőhelyet bezárnának, illetve 3406 korábbi férőhely a felújítások eredményeként tűnne el. A fejlesztés a kollégiumi hiányt igyekszik orvosolni, 2015-ben ugyanis például 32 százalékos volt a túljelentkezés a kollégiumi férőhelyekre, a kapacitás 8 százalékkal növekedhet, a jelenlegi 44 444 helyett 48 018 férőhely állhat majd rendelkezésre. Az új férőhelyek közül 5893 kapna helyet Budapesten, 2254 pedig vidéken. A felújítások során a fővárosban 1270 hely újulna meg, vidéken pedig 18 050. Ez azt jelenti, hogy a stratégia megvalósításával a budapesti férőhelyek száma az országos átlagnál jóval nagyobb mértékben növekedne: 26 százalékkal többen juthatnának be kollégiumba, de a minőségi változás is jelentős, a programnak köszönhetően hatszorosára nőne azoknak a férőhelyeknek a száma, ahol a szobához saját fürdőszoba tartozik, illetve ahol legfeljebb 3-an laknak együtt. Vidéken a kollégiumépítések kompenzálják az átalakítások miatti férőhelycsökkenést, a rendelkezésre álló kapacitás (30 ezer fő) nem változik. A program több ütemben valósulhat meg, 2016-2018 között 22 milliárd forintot szánnak a beruházásokra, 2018 és 2020 között 68 milliárdot, 2020-2021 között 50 milliárdot, végül az utolsó fázisban 52 milliárd forintot tesznek majd ki várhatóan a fejlesztések.[4]

Nem csoda, hogy a hallgatók körében népszerűek a kollégiumi helyek, hiszen azok lakhatási költségei kedvezőbbek, mint egy bérelt lakásé. A HÖOK 2015-ös, 2016 elején publikált felmérése szerint, míg egy kollégistánál átlagosan 13 179 Ft-ot tett ki a lakhatás havi költsége, addig egy bérlésre kényszerülő diák esetében ez az összeg 30 141 Ft-t volt. A lakhatási díj az előbbi átlagos bevételeinek a 24 százalékát tette ki, az utóbbi esetében viszont a 36 százalékával ért fel.[5]

Mennyiért lehet lakást venni az egyetemi városokban?

A bérleti díjak emelkedése miatt jelentősen nőtt az egyetemi évek alatt bérlakásban lakók költsége. Az alacsony kamatkörnyezet miatt pedig szintén alacsony törlesztőrészleteket látva sokan választották a bérlés helyett a vásárlást, adott esetben még néhány diáktársnak kiadva egy-egy szobát, amivel még kedvezőbb lehet a megtérülése a lakásvásárlásnak.

Ugyanakkor hozzá kell tenni, hogy az elmúlt években nem csak a bérleti díjak emelkedtek jelentősen, hanem a lakások árai is, így sok esetben a vásárlók nem az egyetemhez közel, hanem inkább jó közlekedésnél vásárolnak lakást. Budapest belvárosából például szinte kiszorultak a magyar egyetemisták a magas árak és bérleti díjak miatt. A négyzetméterárak az egyetemek közelében található fővárosi helyszínek közül például az V. kerületben a 2013. évi, átlagosan valamivel 300 ezer forint felettivel szemben 2016-ban már jócskán meghaladták az 500 ezer forintot is. Szintén jelentősen drágult a Belső-Erzsébetváros és a Palotanegyed, ráadásul a növekedés mértéke tavaly még nem veszített a lendületéből a belvárosi területeken, mert a 2016-os árnövekedés sok esetben meghaladta a 2015-öst is.

Az egyetemisták körében népszerű helyszínek között jelentősek az árazásbeli különbségek Budapesten belül is. A legdrágábbnak számító V. kerületben több mint 70 százalékkal többet kell fizetni, mint a valamivel 300 ezer forint feletti fajlagos átlagárakkal rendelkező Óbudán vagy Nagyzuglóban (4. ábra).

- ábra. A budapesti lakásárak alakulása az egyetemek közelében (Forrás: FHB Index)

Bár az elmúlt években a vidéki városokban is növekedtek az árak, ezek dinamikája jellemzően elmaradt a Budapesten tapasztalttól. Vidéken korábban is jelentősen olcsóbban lehetett lakást vásárolni, mint a fővárosban, az árolló tovább nyílott. Lakásaival a legolcsóbb egyetemi város Miskolc, ahol már 110 ezer forintos négyzetméterár körül is lehetett vásárolni 2016-ban, míg a vidéki egyetemi városok közül a legdrágább Győrben a pesti külsőbb kerületek szintjén mozogtak az árak: négyzetméterenként 250 ezer forint körüliek voltak (5. ábra).

- ábra. A lakásárak alakulása egyes egyetemmel rendelkező vidéki városokban (Forrás: FHB Index)

Mikor vegyünk lakást egy egyetemistának?

Fontos családi döntés, hogy a gyermek továbbtanulásakor, kollégiumi férőhely hiányában, a lakhatást lakásbérléssel vagy saját lakás vásárlásával oldják meg. Megfontolandó a lakásárak és bérleti díjak egymáshoz képesti viszonya, de az sem mindegy, hogy a család mennyi ideig tervezi hasznosítani azt az ingatlant.

A már magyarul is megjelent ZillowSztorik – Tények és tévhitek a lakáspiacról című könyv[6] nyomán bevezettük a fedezeti időtáv fogalmát, amely azt mutatja meg, hogy legalább mennyi időt kell az adott otthonban eltölteni ahhoz, hogy a bérlése helyett érdemes legyen azt megvásárolni. Majd az egyes egyetemi helyszínek esetében a Duna House bérleti díjait és az FHB Index értékesítési átlagárait felhasználva megvizsgáltuk, hogy hogyan alakulnak ezek a fedezeti időtávok. Fontos azonban megjegyezni, hogy modellünkben nem számoltunk a lakás reálfelértékelődésével, vagyis a fedezeti időtávok valójában alacsonyabbak lehetnek, mert a jelenlegi piaci környezetben mérthez képest a következő pár évben várható még a lakásárak növekedése.

- térkép. A fedezeti időtávok alakulása az egyes egyetemi helyszíneken (Forrás: FHB Index, a számítás során a Duna House bérleti díj adatait használtuk)

Számításaink szerint a fedezeti időtávok jellemzően 2 és 4,3 év közöttiek az egyetemi helyszínek esetében, a drágább budapesti kerületekben és Győrben jellemzően magasabbak (1. térkép). Az eredmények azt mutatják, hogy ezeken a helyeken a magasabb fedezeti időtávok miatt ugyan van relevanciája, de pusztán az egyetemista gyermekek számára történő lakásvásárlás alapos mérlegelést igényel, a diákok ugyanis egy BsC diploma megszerzéséhez általában 3,5 évet tanulnak egy adott intézményben – bár ez például külföldi szemeszterek, vagy sikertelen vizsgák miatt kitolódhat. Amennyiben azonban a hallgató osztatlan 5 éves képzésen kezdi meg a tanulmányait, vagy mesterképzésre is jelentkezik az alapszak elvégzése után, akkor már könnyebben a vásárlás irányába billenhet a mérleg nyelve. Ráadásul az is elképzelhető, hogy a diák az adott városban lép be a munkaerőpiacra is, amelynek köszönhetően szintén nő az adott lakásban általa töltött idő.

Látható azonban az előbbiekből az is, hogy az egyes városokban azért meg lehet találni azokat a területeket, ahol alacsonyabb fedezeti időtáv mellett, könnyebben megtérülhet a felsőoktatásban továbbtanuló diákok számára a lakásvásárlás. Legalábbis ezt mutatja, hogy Budapesten belül például a még metróval elérhető, ugyanakkor lényegesen alacsonyabb árazású XIX. kerületben a fedezeti időtáv mindössze 2,3 év.

Az egyetemista gyermeknek történő lakásvásárlás előtt mindenképpen érdemes azt is szem előtt tartani, hogy a lakás jól értékesíthető, illetve kiadható legyen. Előfordulhat ugyanis olyan eset is, amikor a diák időközben felhagy a tanulmányaival, vagy azokat másik városban kívánja folytatni, esetleg már az egyetemi tanulmányok megkezdése előtt kiadható a lakás, illetve a kiköltözése után lehet az onnan érkező bérleti díjjal kalkulálni.

A fedezeti időtávokra kapott számok az általunk megadott modellparaméterek eredményei, az értékek ettől eltérhetnek az egyedi ingatlanok esetében, hiszen mind az árazásban, mind a bérleti díjakban jelentős különbségek lehetnek még egy adott házon belül is, illetve az árak jövőbeli további növekedése kisebb fedezeti időtávokat eredményezhet. Az általunk bemutatott modell arra hívja fel a figyelmet, hogy a lakásvásárlás jelenleg is jó alternatívája lehet a lakásbérlésnek, de körültekintően kell dönteni!

A modell paraméterei

A modell felállításakor azt feltételeztük, hogy a lakás vételárának 50 százaléka hitelből kerül kifizetésre, a THM 5 százalékos. A lakásvásárláshoz egyéb járulékos költségek is tartoznak. Az egyszeri költségek között szerepel:

- A vagyonszerzési illeték, melynek mértéke 4 százalék.

- Az ügyvédi díj és az adminisztrációs költségek 1 százalékra rúgnak.

- A hitelfelvétel költsége 1 százalék.

- A beköltözés, illetve felújítás költsége 5 százalék.

- Az új bútorok költsége 5 százalék.

- A lakáskarbantartás és a biztosítás díja évente a lakásár 1 százalékát teszi ki.

A bérléskor a lakás mindig azonos minőségű, a rendelkezésre álló saját forrást 2 százalékos reálkamat mellett lehet befektetni. A diszkontfaktor megegyezik a hitel THM-értékével. A reál lakásár nem változik a vizsgált időszak során.

Milyen lakáshitelekkel kalkulálhatunk?

Amennyiben a lakásvásárlás mellett dönt a család, érdemes részletesen tájékozódni a piacon elérhető hitelekről. A hónapról hónapra csökkenő kamatkörnyezetnek köszönhetően ugyanis egyre alacsonyabb a THM, vagyis egyre olcsóbbak a lakáshitelek.

Akár új építésű, akár használt lakóingatlan vásárlása a cél, az FHB Hatos Referencia Kölcsön konstrukciója már 2,51%-os kamattól, THM: 2,81% – 5,44%, az FHB Ötös Fix Kölcsön 3,74%-os kamattól, THM: 4,10% – 6,76% igénybe vehető. Aki még hosszabb távra, 10 évre szeretné rögzíteni a kamatokat és a törlesztőrészleteket, annak az FHB Tízes Fix Kölcsön lehet megfelelő, ami már 4,99%-os kamattól, THM: 5,42% – 8,11% elérhető.7

A hitel típusának kiválasztása nagyrészt a vásárló elvárásaitól függ. Ha alacsony kamatokat szeretne és ezért hajlandó vállalni a gyorsan változó kamatozásból származó kockázatot, akkor referenciahozamhoz kötött árazású terméket érdemes választani. Azonban a biztonságosabb, hosszabb távra rögzített kamatot és törlesztőrészletet keresőknél az 5 vagy akár 10 évre rögzített kamatozású termékek preferáltak. Egy egyszerű példával szemléltethető pár fontos különbség; egy 60 négyzetméteres új lakás vásárlásakor 10 millió forintot 20 éves futamidőre felvett jelzáloghitelből szeretnénk fedezni:

- Az FHB Banknál a legalacsonyabb kamat a 6 hónapos kamatperiódussal választható, mivel itt 150.000 Ft rendszeres jóváírás vállalása esetén a kamat 2,51%, ami 2,74%-os THM-et és 53.000 Ft körüli törlesztőrészletet jelent.

- Az 5 éves kamatperiódusra rögzített kamatozású kölcsön már 4,03%-os THM-től (ez nagyjából 59.000 Ft-os törlesztőrészletet jelent), míg a 10 éves kamatperióduson belül rögzített kamatozású kölcsön is csupán 5,35%-os THM-től (ez nagyjából 66.000 Ft-os törlesztő) igényelhető[7].

A hitellehetőségek között új és eddig egyedülálló az úgynevezett Minősített Fogyasztóbarát Lakáshitel, amely elsőként az FHB Banknál igényelhető 5, illetve 10 évre rögzített kamatozással. Itt a legkedvezőbb ajánlatot az 5 évre rögzített kamatozású Ötös Minősített Fogyasztóbarát Lakáshitel esetén kaphatjuk, ami már 4,06%-os induló kamattól, THM: 5,05% – 6,31% is elérhető. A Magyar Nemzeti Bank által minősített fogyasztóbarát konstrukciókat elsőként 50 takarékszövetkezet és a szintén a Takarék Csoporthoz tartozó FHB Bank kínálhatja[8].

Jelen kiadvány nem minősül ajánlattételnek. A tájékoztatás nem teljes körű, a további részleteket és feltételeket a www.fhb.hu honlap termékoldalai, valamint a vonatkozó Lakossági Jelzáloghitel Hirdetmények, Általános Szerződési Feltételek és az Üzletszabályzat tartalmazzák – www.fhb.hu.

Az FHB Indexhez kapcsolódó szolgáltatásaink

Az FHB Lakásárindexet negyedéves gyakorisággal tesszük közzé. A hazai ingatlanpiaci gyakorlatban ez a mutató mind időintervallumában, mind adatminőségében, mind módszertani megalapozottságában kiemelkedik a magyar lakáspiaci adatok közül. Az első, 2009-es publikálás óta az MNB (Magyar Nemzeti Bank), az RICS nemzetközi szervezete (The Royal Institution of Chartered Surveyors), az IMF, a European Mortgage Federation és az Európai Bizottság is kiemelt lakáspiaci mutatóként hivatkozott már az FHB Indexre.

Rendszeresen publikáljuk az FHB egyedi témát feldolgozó speciális lakáspiaci elemzéseit, az FHB Termőföldindexet és a Lakásárprognózist. Lakáspiaci előrejelzésünk modellen alapuló módszertana az alábbi pillérre támaszkodik:

- Nemzetközi és magyar tapasztalatok alapján azonosítunk összefüggéseket a kiválasztott magyar makrogazdasági indikátorok, pénzpiaci és hitelpiaci környezet mutatószámai, lakáspiac forgalmi adatai és a lakásárak között. (A makrogazdasági és pénzügyi környezet várható alakulásáról főként a Magyar Nemzeti Bank kiadványaiban szereplő előrejelzések alapján alakítjuk ki képünket.)

- Az FHB Bankcsoport közel két évtizede egyik meghatározó szereplője a magyar lakásfinanszírozási piacnak. Működésünk földrajzilag lefedi az országot, a meghatározó ingatlanértékelők széles körétől jutunk információkhoz, melyhez az FHB Ingatlan Zrt. saját szakértői tapasztalata is hozzájárul. Ezért előrejelzéseinkben felhasználjuk a feldolgozott és ellenőrzött lokális helyzetértékeléseket is.

Az FHB Indexhez felhasznált teljes körű magyarországi adatbázis és az Index előállításához elvégzett módszertani fejlesztés lehetővé teszi, hogy a pénzügyi szektor számára kötelező, a fedezeti portfólióban lévő ingatlanok értékének monitorozására, és felülvizsgálatára, gyors és költséghatékony megoldást biztosítson.

Az Európai Parlament és Tanács 575/2013/EU rendelete (2013. június 26.) amely a hitelintézetekre és befektetési vállalkozásokra vonatkozó prudenciális követelményeket szabályozza (CRR), írja elő a fedezeti portfólióban lévő ingatlanok értékének monitorozását, és a rendeletben meghatározott időközönkénti érték felülvizsgálatát. Büszkék vagyunk rá, hogy szolgáltatásunkat már több jelentős hazai pénzintézet is igénybe vette. A bankoknak a jövőben is meg kell felelniük a szigorú felügyeleti követelményeknek, ezért hasznos alkalmazni a nemzetközi standardoknak megfelelő, a hatóságok felé is megfelelően dokumentálható módszertannak megfelelő eljárást.

Számos egyedi igényre készülő elemzési megbízást teljesítünk. Ezekben lakás-, telek- és termőföldpiacról szóló helyi információkat, a prognózisunk mértékére, dinamikájára vonatkozó részletesebb magyarázatot, valamint a teljesülést övező kockázatok vizsgálatát is kínáljuk.

Az FHB Jelzálogbank Nyrt. a Takarék Csoport tagja.

Készséggel állunk rendelkezésükre részletes ajánlattal és további kérdésekkel kapcsolatban.

| Molnár Zsolt

vezérigazgató-helyettes FHB Ingatlan Zrt. Telefon: +36(1)452-9208 E-mail: molnar.zsolt@fhb.hu |

dr. Nagy Gyula

vezérigazgató FHB Jelzálogbank Nyrt. Telefon: +36(1)452-9107 E-mail: nagy.gyula@fhb.hu |

| Az | az FHB Index kizárólagos kutatási partnere. |

[1] A fejezetben az Országos Kollégiumfejlesztési Stratégia adatait használtuk: http://www.kormany.hu/download/d/a9/e0000/OKS%2020160904_clean.docx

[2] Országos Kollégiumfejlesztési Stratégia http://www.kormany.hu/download/d/a9/e0000/OKS%2020160904_clean.docx

[3] https://www.fhb.hu/Root/Sites/FHB_Index/FHB-Index/Letoltheto-anyagok/FHB_egyetemi_varosok_20160726_l.pdf

[4] http://www.pecsistop.hu/tartalom/cikk/485168_kollegium_strategia_felujitas_epites_hook_gulyas

[5] http://hook.hu/hirek/tudastar/15-kutatasok/105/a-kollegiumi-kutatasok-folytatodnak

[6] A ZillowSztorik – Tények és tévhitek a lakáspiacról című könyv 2017 tavaszán jelent meg. http://a4cbooks.hu/termek/zillowsztorik/

[7] A THM-ek meghatározása az aktuális feltételek, illetve a hatályos jogszabályok figyelembevételével történt, a 2017. júliusi adatok alapján. A feltételek változása esetén a THM mértéke módosulhat. A THM mutató értéke nem tükrözi a változó kamatozású hitel kamatkockázatát. Jelzáloghitel igényléséhez a fedezetül bevont ingatlanra vonatkozóan vagyonbiztosítás megkötése vagy megléte szükséges. A tájékoztatás nem teljes körű, a további részleteket és feltételeket a www.fhb.hu honlap termékoldalai, valamint a vonatkozó Lakossági Jelzáloghitel Hirdetmények, Általános Szerződési Feltételek és az Üzletszabályzat tartalmazzák.

Reprezentatív példa: 2017. július 01. napján hatályos feltételek alapján: FHB Hatos Referencia Kölcsön ingatlancélra esetén: 5 000 000 Ft összegű, változó kamatozású forint hitel esetén, 20 éves futamidővel, legalább 150.000 Ft vállalt havi rendszeres jóváírás mellett a hitelkamatláb éves mértéke 3,51%. A havi törlesztőrészlet 29 157 Ft, az ügyfél által visszafizetendő teljes összeg 7 125 856Ft, a hitel teljes díja 2 125 856 Ft, a THM: 3,85%. FHB Ötös Fix Kölcsön ingatlancélra esetén: 5 000 000 Ft összegű, változó kamatozású forint hitel esetén, 20 éves futamidővel, legalább 150.000 Ft vállalt havi rendszeres jóváírás mellett a hitelkamatláb éves mértéke 4,74%. A havi törlesztőrészlet 32 475 Ft, az ügyfél által visszafizetendő teljes összeg 7 924 576 Ft, a hitel teljes díja 2 924 576 Ft, a THM: 5,15%. FHB Tízes Fix Kölcsön ingatlancélra esetén: 5 000 000 Ft összegű, változó kamatozású forint hitel esetén, 20 éves futamidővel, legalább 150.000 Ft vállalt havi rendszeres jóváírás mellett a hitelkamatláb éves mértéke 5,99%. A havi törlesztőrészlet 36 048 Ft, az ügyfél által visszafizetendő teljes összeg 8 784 736 Ft, a hitel teljes díja 3 784 736 Ft, a THM: 6,49%. Ötös Minősített Fogyasztóbarát Lakáshitel vásárlásra esetén: 5 000 000 Ft összegű, 5 éves kamatperiódusokban rögzített kamatozású forint hitel esetén, 20 éves futamidővel, legalább 150.000 Ft vállalt havi rendszeres jóváírás mellett a hitelkamatláb éves mértéke 4,56%. A havi törlesztőrészlet 31 977 Ft, az ügyfél által visszafizetendő teljes összeg 8 158 848 Ft, a hitel teljes díja 3 158 848 Ft, a THM: 5,57%. Tízes Minősített Fogyasztóbarát Lakáshitel vásárlásra esetén: 5 000 000 Ft összegű, 10 éves kamatperiódusokban rögzített kamatozású forint hitel esetén, 20 éves futamidővel, legalább 150.000 Ft vállalt havi rendszeres jóváírás mellett a hitelkamatláb éves mértéke 5,84%. A havi törlesztőrészlet 35 609 Ft, az ügyfél által visszafizetendő teljes összeg 9 030 528 Ft, a hitel teljes díja 4 030 528 Ft, a THM: 6,92%. A hitelt az FHB Bank Zrt./ FHB Jelzálogbank Nyrt. nyújtja. Törlesztőrészletek száma: 240 db. Jelen tájékoztatás nem minősül ajánlattételnek. A Bank a bírálat jogát fenntartja.

[8] http://www.mnb.hu/minositett-fogyasztobarat-lakashitel

Mikor vegyünk lakást egyetemista gyerekünknek?

Az FHB Index elemzéseiben évről évre részletesen foglalkozunk az egyetemisták lakhatási lehetőségeivel. Az egyetemi ponthatárok meghúzását, és a sikeres egyetemi felvételi örömét követően rögtön a megfelelő lakhatás gondjával találja szemben magát a tanulmányait egy másik városban folytató gyermek és családja. Magyarországon a kollégiumi férőhelyek nem teszik lehetővé minden távolabbi városból érkező diák elhelyezését, így sokan bérlésre kényszerülnek. Az utóbbi évek jelentős bérleti drágulását követően ez azonban jelentős költség, ráadásul a legjobb bérelhető ingatlanok gyorsan elkelnek, a bérelt ingatlanokért amúgy is minden évben „meg kell harcolni”. A másik lehetőség, hogy a család lakást vásárol az adott városban, amelynek természetesen szintén vannak előnyei és a hátrányai.

Mennyien és hol tanulnak tovább?

- ábra. Az összes jelentkezés és a nappali tagozatra újonnan felvettek számának alakulása Magyarországon (Forrás: felvi.hu)

Magyarországon jellemzően 2011 óta évről évre csökken az adott évben nappali képzésre felvett hallgatók száma, 2016-ban már csak kevesebb, mint 53 ezren kezdhették meg tanulmányaikat nappali tagozaton. Bár még nem tudjuk, pontosan hogyan alakul majd a felvettek száma 2017-ben, az előző évek tendenciája vélhetően folytatódik (1. ábra). Különösen nagy hatással vannak az egyetemisták a lakáspiacra, amikor a lakóhelyüktől távol, egy másik városban kezdik meg a tanulmányaikat, bérlőként vagy vásárlóként.

Ahogy az elmúlt években, úgy továbbra is igaz, hogy Magyarországon messze a legtöbb diák Budapesten tanul, a második helyezett Hajdú-Bihar megyében sem éri el a diákok száma a 20 ezret. A felsőoktatás szempontjából a Békés, Jász-Nagykun-Szolnok, Tolna, Komárom-Esztergom és Nógrád megyei diákok jelentős része is megyeváltásra kényszerül a felsőoktatási tanulmányai során. Ezekben a megyékben ugyanis a többihez képest nagyon alacsony (mindössze néhány száz) a nappali tagozatos hallgatók száma, miközben az adott megyékből 4500-5500 diák tanul tovább nappali tagozaton, kivéve Nógrád megyét, ahol a számuk alacsonyabb, megközelítőleg 2700.

- ábra. A felsőfokú osztatlan-, alap- és mesterképzésben részt vevő nappali képzésben tanulók számának alakulása képzési hely és a tanulók állandó lakhelye szerint megyénként 2016-ban (Forrás: KSH)

A 2. ábrán is látható, de az 1. táblázat még inkább szemlélteti, hogy egyes megyékben kiemelkedően magas a nem helyben tanuló hallgatók minimális száma. A táblázatban pontos számok híján egy becslés szerepel a nem helybeli hallgatók számának alsó korlátjára, amelyet azon feltételezésből kiindulva határoztunk meg, miszerint, ha az adott területről származó mindegyik továbbtanuló az adott helyen járna egyetemre, akkor hányan lehetnének a biztosan más megyéből érkezők. A legmagasabb számokat Budapesten találjuk, ahol Pest megyén kívülről minimálisan is több mint 54 ezren tanultak 2016-ban. Az előbb bemutatott módszerrel számított alsó érték nagyon megemelkedett a fővárosban.

| A nem helyben tanuló hallgatók minimális száma | ||

| 2006 | 2016 | |

| Budapest (Pest megyeikkel) | 40564 | 54291 |

| Győr-Moson-Sopron | 2 770 | 1 789 |

| Baranya | 7743 | 6875 |

| Hajdú-Bihar | 6 031 | 8 956 |

| Csongrád | 8806 | 8919 |

- táblázat. A nem helyben tanuló hallgatók minimális számának alakulása 2006 és 2016-ben (Forrás: KSH)

Egyre több a külföldi hallgató[1]

- ábra. A külföldi lakóhellyel rendelkező nappali képzésben tanuló hallgatók száma Magyarországon (Forrás: KSH)

A diákok nemzetközi mobilitása jelentősen növekedett az elmúlt évtizedekben. Míg 1990-ben még csak 1,3 millió diák tanult hazájától távol, addig a számuk 2011-ben már megközelítette a 4,3 milliót, 2025-re pedig 8 millióra növekedhet. Magyarország, ezen belül Budapest fontos szereplőjévé vált a nemzetközi oktatásnak, annak ellenére, hogy eddig nem volt erre vonatkozó stratégia. 2013-ban hasonló számokat produkáltunk, mint Amszterdam, Brüsszel vagy Zürich, és a jövőbeli számok is hasonlóan alakulnak. Az Országos Kollégiumfejlesztési Stratégia szerint[2] a 2013-as 12 ezerrel szemben 20 ezren tanulhatnak nálunk 2020-ban, míg Berlinben 25 792, Brüsszelben 13 743, Zürichben pedig 16 582 nemzetközi diák érkezését várják. Magyarországon bővülhet az idegen nyelvű képzések köre, ez pedig növelheti a külföldi hallgatók számát, válaszaik alapján az egyetemek többsége a külföldi hallgatói létszámának növelésére törekszik. A legtöbb külföldi hallgató a Semmelweis Egyetemen, a Budapesti Corvinus Egyetemen, az Eötvös Loránd Tudományegyetemen és a Budapesti Műszaki és Gazdaságtudományi Egyetemen tanul.

A 2015-2016-os tanévben a külföldi diákok 25 százaléka szomszédos országból érkezett, többségük állami ösztöndíjjal felvett romániai, szlovákiai, ukrajnai vagy szerbiai magyar nemzetiségű diák. Az arányuk 2004-ben még 60% volt a külföldi diákokon belül. A nem szomszédos országok közül a legtöbben Németországból, Iránból, Norvégiából, Izraelből, Brazíliából és Svédországból jönnek hozzánk tanulni. Gyorsan növekszik a dinamikusan bővülő gazdaságokból érkező diákok száma, például Kínából 2008 óta évente 20 százalékkal bővül a külföldi egyetemre indulók száma.

A külföldi diákok is erősítik a lakáspiaci keresletet. A diákszámok jelentős emelkedése a külföldi egyetemeket is akkora kihívás elé állította, amelyre nem tudtak gyorsan reagálni. Itt lépett be a magánszektor: kimondottan a diákok igényeire épített szállások, úgynevezett magánkollégiumok jelentek meg. Eltérő fejlődési lépcsőfokon állnak az országok. A legérettebb piac az USA és az Egyesült Királyság, Európa nagyrészt még gyengébb, de dinamikusan fejlődik, Magyarországon pedig csak pár próbálkozásról számolhattunk be tavalyi elemzésünkben[3].

Új lakhatási lehetőségek nyílhatnak a diákoknak

Tavalyi elemzésünkben részletesen foglalkoztunk az egyetemisták lakhatási megoldásaival, a kollégiumi férőhelyek szűkös és kevésbé magas színvonalával, illetve az ezek alternatívájaként szolgáló, Magyarországon még gyerekcipőben járó magánkollégiumi elhelyezéssel. Az azóta eltelt időben jelentős változásnak mondható, hogy megszületett a már említett Kollégiumfejlesztési stratégia.

Kollégiumfejlesztési program

A 192,6 milliárd forintból megvalósítandó, 2023-ig szóló kollégiumfejlesztési programról tavaly év végén született döntés. E stratégia összesen 123 kollégiumot, benne 37 467 férőhelyet érint felújítással és új helyek létesítésével. 19 teljesen új kollégiumi épületet húzhatnak fel, összesen 4,1 ezer új szobában 8,1 ezer férőhellyel, emellett 29 ezer férőhely (12 ezer szoba) felújítása a cél. Közben 1167 férőhelyet bezárnának, illetve 3406 korábbi férőhely a felújítások eredményeként tűnne el. A fejlesztés a kollégiumi hiányt igyekszik orvosolni, 2015-ben ugyanis például 32 százalékos volt a túljelentkezés a kollégiumi férőhelyekre, a kapacitás 8 százalékkal növekedhet, a jelenlegi 44 444 helyett 48 018 férőhely állhat majd rendelkezésre. Az új férőhelyek közül 5893 kapna helyet Budapesten, 2254 pedig vidéken. A felújítások során a fővárosban 1270 hely újulna meg, vidéken pedig 18 050. Ez azt jelenti, hogy a stratégia megvalósításával a budapesti férőhelyek száma az országos átlagnál jóval nagyobb mértékben növekedne: 26 százalékkal többen juthatnának be kollégiumba, de a minőségi változás is jelentős, a programnak köszönhetően hatszorosára nőne azoknak a férőhelyeknek a száma, ahol a szobához saját fürdőszoba tartozik, illetve ahol legfeljebb 3-an laknak együtt. Vidéken a kollégiumépítések kompenzálják az átalakítások miatti férőhelycsökkenést, a rendelkezésre álló kapacitás (30 ezer fő) nem változik. A program több ütemben valósulhat meg, 2016-2018 között 22 milliárd forintot szánnak a beruházásokra, 2018 és 2020 között 68 milliárdot, 2020-2021 között 50 milliárdot, végül az utolsó fázisban 52 milliárd forintot tesznek majd ki várhatóan a fejlesztések.[4]

Nem csoda, hogy a hallgatók körében népszerűek a kollégiumi helyek, hiszen azok lakhatási költségei kedvezőbbek, mint egy bérelt lakásé. A HÖOK 2015-ös, 2016 elején publikált felmérése szerint, míg egy kollégistánál átlagosan 13 179 Ft-ot tett ki a lakhatás havi költsége, addig egy bérlésre kényszerülő diák esetében ez az összeg 30 141 Ft-t volt. A lakhatási díj az előbbi átlagos bevételeinek a 24 százalékát tette ki, az utóbbi esetében viszont a 36 százalékával ért fel.[5]

Mennyiért lehet lakást venni az egyetemi városokban?

A bérleti díjak emelkedése miatt jelentősen nőtt az egyetemi évek alatt bérlakásban lakók költsége. Az alacsony kamatkörnyezet miatt pedig szintén alacsony törlesztőrészleteket látva sokan választották a bérlés helyett a vásárlást, adott esetben még néhány diáktársnak kiadva egy-egy szobát, amivel még kedvezőbb lehet a megtérülése a lakásvásárlásnak.

Ugyanakkor hozzá kell tenni, hogy az elmúlt években nem csak a bérleti díjak emelkedtek jelentősen, hanem a lakások árai is, így sok esetben a vásárlók nem az egyetemhez közel, hanem inkább jó közlekedésnél vásárolnak lakást. Budapest belvárosából például szinte kiszorultak a magyar egyetemisták a magas árak és bérleti díjak miatt. A négyzetméterárak az egyetemek közelében található fővárosi helyszínek közül például az V. kerületben a 2013. évi, átlagosan valamivel 300 ezer forint felettivel szemben 2016-ban már jócskán meghaladták az 500 ezer forintot is. Szintén jelentősen drágult a Belső-Erzsébetváros és a Palotanegyed, ráadásul a növekedés mértéke tavaly még nem veszített a lendületéből a belvárosi területeken, mert a 2016-os árnövekedés sok esetben meghaladta a 2015-öst is.

Az egyetemisták körében népszerű helyszínek között jelentősek az árazásbeli különbségek Budapesten belül is. A legdrágábbnak számító V. kerületben több mint 70 százalékkal többet kell fizetni, mint a valamivel 300 ezer forint feletti fajlagos átlagárakkal rendelkező Óbudán vagy Nagyzuglóban (4. ábra).

- ábra. A budapesti lakásárak alakulása az egyetemek közelében (Forrás: FHB Index)

Bár az elmúlt években a vidéki városokban is növekedtek az árak, ezek dinamikája jellemzően elmaradt a Budapesten tapasztalttól. Vidéken korábban is jelentősen olcsóbban lehetett lakást vásárolni, mint a fővárosban, az árolló tovább nyílott. Lakásaival a legolcsóbb egyetemi város Miskolc, ahol már 110 ezer forintos négyzetméterár körül is lehetett vásárolni 2016-ban, míg a vidéki egyetemi városok közül a legdrágább Győrben a pesti külsőbb kerületek szintjén mozogtak az árak: négyzetméterenként 250 ezer forint körüliek voltak (5. ábra).

- ábra. A lakásárak alakulása egyes egyetemmel rendelkező vidéki városokban (Forrás: FHB Index)

Mikor vegyünk lakást egy egyetemistának?

Fontos családi döntés, hogy a gyermek továbbtanulásakor, kollégiumi férőhely hiányában, a lakhatást lakásbérléssel vagy saját lakás vásárlásával oldják meg. Megfontolandó a lakásárak és bérleti díjak egymáshoz képesti viszonya, de az sem mindegy, hogy a család mennyi ideig tervezi hasznosítani azt az ingatlant.

A már magyarul is megjelent ZillowSztorik – Tények és tévhitek a lakáspiacról című könyv[6] nyomán bevezettük a fedezeti időtáv fogalmát, amely azt mutatja meg, hogy legalább mennyi időt kell az adott otthonban eltölteni ahhoz, hogy a bérlése helyett érdemes legyen azt megvásárolni. Majd az egyes egyetemi helyszínek esetében a Duna House bérleti díjait és az FHB Index értékesítési átlagárait felhasználva megvizsgáltuk, hogy hogyan alakulnak ezek a fedezeti időtávok. Fontos azonban megjegyezni, hogy modellünkben nem számoltunk a lakás reálfelértékelődésével, vagyis a fedezeti időtávok valójában alacsonyabbak lehetnek, mert a jelenlegi piaci környezetben mérthez képest a következő pár évben várható még a lakásárak növekedése.

- térkép. A fedezeti időtávok alakulása az egyes egyetemi helyszíneken (Forrás: FHB Index, a számítás során a Duna House bérleti díj adatait használtuk)

Számításaink szerint a fedezeti időtávok jellemzően 2 és 4,3 év közöttiek az egyetemi helyszínek esetében, a drágább budapesti kerületekben és Győrben jellemzően magasabbak (1. térkép). Az eredmények azt mutatják, hogy ezeken a helyeken a magasabb fedezeti időtávok miatt ugyan van relevanciája, de pusztán az egyetemista gyermekek számára történő lakásvásárlás alapos mérlegelést igényel, a diákok ugyanis egy BsC diploma megszerzéséhez általában 3,5 évet tanulnak egy adott intézményben – bár ez például külföldi szemeszterek, vagy sikertelen vizsgák miatt kitolódhat. Amennyiben azonban a hallgató osztatlan 5 éves képzésen kezdi meg a tanulmányait, vagy mesterképzésre is jelentkezik az alapszak elvégzése után, akkor már könnyebben a vásárlás irányába billenhet a mérleg nyelve. Ráadásul az is elképzelhető, hogy a diák az adott városban lép be a munkaerőpiacra is, amelynek köszönhetően szintén nő az adott lakásban általa töltött idő.

Látható azonban az előbbiekből az is, hogy az egyes városokban azért meg lehet találni azokat a területeket, ahol alacsonyabb fedezeti időtáv mellett, könnyebben megtérülhet a felsőoktatásban továbbtanuló diákok számára a lakásvásárlás. Legalábbis ezt mutatja, hogy Budapesten belül például a még metróval elérhető, ugyanakkor lényegesen alacsonyabb árazású XIX. kerületben a fedezeti időtáv mindössze 2,3 év.

Az egyetemista gyermeknek történő lakásvásárlás előtt mindenképpen érdemes azt is szem előtt tartani, hogy a lakás jól értékesíthető, illetve kiadható legyen. Előfordulhat ugyanis olyan eset is, amikor a diák időközben felhagy a tanulmányaival, vagy azokat másik városban kívánja folytatni, esetleg már az egyetemi tanulmányok megkezdése előtt kiadható a lakás, illetve a kiköltözése után lehet az onnan érkező bérleti díjjal kalkulálni.

A fedezeti időtávokra kapott számok az általunk megadott modellparaméterek eredményei, az értékek ettől eltérhetnek az egyedi ingatlanok esetében, hiszen mind az árazásban, mind a bérleti díjakban jelentős különbségek lehetnek még egy adott házon belül is, illetve az árak jövőbeli további növekedése kisebb fedezeti időtávokat eredményezhet. Az általunk bemutatott modell arra hívja fel a figyelmet, hogy a lakásvásárlás jelenleg is jó alternatívája lehet a lakásbérlésnek, de körültekintően kell dönteni!

A modell paraméterei

A modell felállításakor azt feltételeztük, hogy a lakás vételárának 50 százaléka hitelből kerül kifizetésre, a THM 5 százalékos. A lakásvásárláshoz egyéb járulékos költségek is tartoznak. Az egyszeri költségek között szerepel:

- A vagyonszerzési illeték, melynek mértéke 4 százalék.

- Az ügyvédi díj és az adminisztrációs költségek 1 százalékra rúgnak.

- A hitelfelvétel költsége 1 százalék.

- A beköltözés, illetve felújítás költsége 5 százalék.

- Az új bútorok költsége 5 százalék.

- A lakáskarbantartás és a biztosítás díja évente a lakásár 1 százalékát teszi ki.

A bérléskor a lakás mindig azonos minőségű, a rendelkezésre álló saját forrást 2 százalékos reálkamat mellett lehet befektetni. A diszkontfaktor megegyezik a hitel THM-értékével. A reál lakásár nem változik a vizsgált időszak során.

Milyen lakáshitelekkel kalkulálhatunk?

Amennyiben a lakásvásárlás mellett dönt a család, érdemes részletesen tájékozódni a piacon elérhető hitelekről. A hónapról hónapra csökkenő kamatkörnyezetnek köszönhetően ugyanis egyre alacsonyabb a THM, vagyis egyre olcsóbbak a lakáshitelek.

Akár új építésű, akár használt lakóingatlan vásárlása a cél, az FHB Hatos Referencia Kölcsön konstrukciója már 2,51%-os kamattól, THM: 2,81% – 5,44%, az FHB Ötös Fix Kölcsön 3,74%-os kamattól, THM: 4,10% – 6,76% igénybe vehető. Aki még hosszabb távra, 10 évre szeretné rögzíteni a kamatokat és a törlesztőrészleteket, annak az FHB Tízes Fix Kölcsön lehet megfelelő, ami már 4,99%-os kamattól, THM: 5,42% – 8,11% elérhető.7

A hitel típusának kiválasztása nagyrészt a vásárló elvárásaitól függ. Ha alacsony kamatokat szeretne és ezért hajlandó vállalni a gyorsan változó kamatozásból származó kockázatot, akkor referenciahozamhoz kötött árazású terméket érdemes választani. Azonban a biztonságosabb, hosszabb távra rögzített kamatot és törlesztőrészletet keresőknél az 5 vagy akár 10 évre rögzített kamatozású termékek preferáltak. Egy egyszerű példával szemléltethető pár fontos különbség; egy 60 négyzetméteres új lakás vásárlásakor 10 millió forintot 20 éves futamidőre felvett jelzáloghitelből szeretnénk fedezni:

- Az FHB Banknál a legalacsonyabb kamat a 6 hónapos kamatperiódussal választható, mivel itt 150.000 Ft rendszeres jóváírás vállalása esetén a kamat 2,51%, ami 2,74%-os THM-et és 53.000 Ft körüli törlesztőrészletet jelent.

- Az 5 éves kamatperiódusra rögzített kamatozású kölcsön már 4,03%-os THM-től (ez nagyjából 59.000 Ft-os törlesztőrészletet jelent), míg a 10 éves kamatperióduson belül rögzített kamatozású kölcsön is csupán 5,35%-os THM-től (ez nagyjából 66.000 Ft-os törlesztő) igényelhető[7].

A hitellehetőségek között új és eddig egyedülálló az úgynevezett Minősített Fogyasztóbarát Lakáshitel, amely elsőként az FHB Banknál igényelhető 5, illetve 10 évre rögzített kamatozással. Itt a legkedvezőbb ajánlatot az 5 évre rögzített kamatozású Ötös Minősített Fogyasztóbarát Lakáshitel esetén kaphatjuk, ami már 4,06%-os induló kamattól, THM: 5,05% – 6,31% is elérhető. A Magyar Nemzeti Bank által minősített fogyasztóbarát konstrukciókat elsőként 50 takarékszövetkezet és a szintén a Takarék Csoporthoz tartozó FHB Bank kínálhatja[8].

Jelen kiadvány nem minősül ajánlattételnek. A tájékoztatás nem teljes körű, a további részleteket és feltételeket a www.fhb.hu honlap termékoldalai, valamint a vonatkozó Lakossági Jelzáloghitel Hirdetmények, Általános Szerződési Feltételek és az Üzletszabályzat tartalmazzák – www.fhb.hu.

Az FHB Indexhez kapcsolódó szolgáltatásaink

Az FHB Lakásárindexet negyedéves gyakorisággal tesszük közzé. A hazai ingatlanpiaci gyakorlatban ez a mutató mind időintervallumában, mind adatminőségében, mind módszertani megalapozottságában kiemelkedik a magyar lakáspiaci adatok közül. Az első, 2009-es publikálás óta az MNB (Magyar Nemzeti Bank), az RICS nemzetközi szervezete (The Royal Institution of Chartered Surveyors), az IMF, a European Mortgage Federation és az Európai Bizottság is kiemelt lakáspiaci mutatóként hivatkozott már az FHB Indexre.

Rendszeresen publikáljuk az FHB egyedi témát feldolgozó speciális lakáspiaci elemzéseit, az FHB Termőföldindexet és a Lakásárprognózist. Lakáspiaci előrejelzésünk modellen alapuló módszertana az alábbi pillérre támaszkodik:

- Nemzetközi és magyar tapasztalatok alapján azonosítunk összefüggéseket a kiválasztott magyar makrogazdasági indikátorok, pénzpiaci és hitelpiaci környezet mutatószámai, lakáspiac forgalmi adatai és a lakásárak között. (A makrogazdasági és pénzügyi környezet várható alakulásáról főként a Magyar Nemzeti Bank kiadványaiban szereplő előrejelzések alapján alakítjuk ki képünket.)

- Az FHB Bankcsoport közel két évtizede egyik meghatározó szereplője a magyar lakásfinanszírozási piacnak. Működésünk földrajzilag lefedi az országot, a meghatározó ingatlanértékelők széles körétől jutunk információkhoz, melyhez az FHB Ingatlan Zrt. saját szakértői tapasztalata is hozzájárul. Ezért előrejelzéseinkben felhasználjuk a feldolgozott és ellenőrzött lokális helyzetértékeléseket is.

Az FHB Indexhez felhasznált teljes körű magyarországi adatbázis és az Index előállításához elvégzett módszertani fejlesztés lehetővé teszi, hogy a pénzügyi szektor számára kötelező, a fedezeti portfólióban lévő ingatlanok értékének monitorozására, és felülvizsgálatára, gyors és költséghatékony megoldást biztosítson.

Az Európai Parlament és Tanács 575/2013/EU rendelete (2013. június 26.) amely a hitelintézetekre és befektetési vállalkozásokra vonatkozó prudenciális követelményeket szabályozza (CRR), írja elő a fedezeti portfólióban lévő ingatlanok értékének monitorozását, és a rendeletben meghatározott időközönkénti érték felülvizsgálatát. Büszkék vagyunk rá, hogy szolgáltatásunkat már több jelentős hazai pénzintézet is igénybe vette. A bankoknak a jövőben is meg kell felelniük a szigorú felügyeleti követelményeknek, ezért hasznos alkalmazni a nemzetközi standardoknak megfelelő, a hatóságok felé is megfelelően dokumentálható módszertannak megfelelő eljárást.

Számos egyedi igényre készülő elemzési megbízást teljesítünk. Ezekben lakás-, telek- és termőföldpiacról szóló helyi információkat, a prognózisunk mértékére, dinamikájára vonatkozó részletesebb magyarázatot, valamint a teljesülést övező kockázatok vizsgálatát is kínáljuk.

Az FHB Jelzálogbank Nyrt. a Takarék Csoport tagja.

Készséggel állunk rendelkezésükre részletes ajánlattal és további kérdésekkel kapcsolatban.

| Molnár Zsolt

vezérigazgató-helyettes FHB Ingatlan Zrt. Telefon: +36(1)452-9208 E-mail: molnar.zsolt@fhb.hu |

dr. Nagy Gyula

vezérigazgató FHB Jelzálogbank Nyrt. Telefon: +36(1)452-9107 E-mail: nagy.gyula@fhb.hu |

| Az | az FHB Index kizárólagos kutatási partnere. |

[1] A fejezetben az Országos Kollégiumfejlesztési Stratégia adatait használtuk: http://www.kormany.hu/download/d/a9/e0000/OKS%2020160904_clean.docx

[2] Országos Kollégiumfejlesztési Stratégia http://www.kormany.hu/download/d/a9/e0000/OKS%2020160904_clean.docx

[3] https://www.fhb.hu/Root/Sites/FHB_Index/FHB-Index/Letoltheto-anyagok/FHB_egyetemi_varosok_20160726_l.pdf

[4] http://www.pecsistop.hu/tartalom/cikk/485168_kollegium_strategia_felujitas_epites_hook_gulyas

[5] http://hook.hu/hirek/tudastar/15-kutatasok/105/a-kollegiumi-kutatasok-folytatodnak

[6] A ZillowSztorik – Tények és tévhitek a lakáspiacról című könyv 2017 tavaszán jelent meg. http://a4cbooks.hu/termek/zillowsztorik/

[7] A THM-ek meghatározása az aktuális feltételek, illetve a hatályos jogszabályok figyelembevételével történt, a 2017. júliusi adatok alapján. A feltételek változása esetén a THM mértéke módosulhat. A THM mutató értéke nem tükrözi a változó kamatozású hitel kamatkockázatát. Jelzáloghitel igényléséhez a fedezetül bevont ingatlanra vonatkozóan vagyonbiztosítás megkötése vagy megléte szükséges. A tájékoztatás nem teljes körű, a további részleteket és feltételeket a www.fhb.hu honlap termékoldalai, valamint a vonatkozó Lakossági Jelzáloghitel Hirdetmények, Általános Szerződési Feltételek és az Üzletszabályzat tartalmazzák.

Reprezentatív példa: 2017. július 01. napján hatályos feltételek alapján: FHB Hatos Referencia Kölcsön ingatlancélra esetén: 5 000 000 Ft összegű, változó kamatozású forint hitel esetén, 20 éves futamidővel, legalább 150.000 Ft vállalt havi rendszeres jóváírás mellett a hitelkamatláb éves mértéke 3,51%. A havi törlesztőrészlet 29 157 Ft, az ügyfél által visszafizetendő teljes összeg 7 125 856Ft, a hitel teljes díja 2 125 856 Ft, a THM: 3,85%. FHB Ötös Fix Kölcsön ingatlancélra esetén: 5 000 000 Ft összegű, változó kamatozású forint hitel esetén, 20 éves futamidővel, legalább 150.000 Ft vállalt havi rendszeres jóváírás mellett a hitelkamatláb éves mértéke 4,74%. A havi törlesztőrészlet 32 475 Ft, az ügyfél által visszafizetendő teljes összeg 7 924 576 Ft, a hitel teljes díja 2 924 576 Ft, a THM: 5,15%. FHB Tízes Fix Kölcsön ingatlancélra esetén: 5 000 000 Ft összegű, változó kamatozású forint hitel esetén, 20 éves futamidővel, legalább 150.000 Ft vállalt havi rendszeres jóváírás mellett a hitelkamatláb éves mértéke 5,99%. A havi törlesztőrészlet 36 048 Ft, az ügyfél által visszafizetendő teljes összeg 8 784 736 Ft, a hitel teljes díja 3 784 736 Ft, a THM: 6,49%. Ötös Minősített Fogyasztóbarát Lakáshitel vásárlásra esetén: 5 000 000 Ft összegű, 5 éves kamatperiódusokban rögzített kamatozású forint hitel esetén, 20 éves futamidővel, legalább 150.000 Ft vállalt havi rendszeres jóváírás mellett a hitelkamatláb éves mértéke 4,56%. A havi törlesztőrészlet 31 977 Ft, az ügyfél által visszafizetendő teljes összeg 8 158 848 Ft, a hitel teljes díja 3 158 848 Ft, a THM: 5,57%. Tízes Minősített Fogyasztóbarát Lakáshitel vásárlásra esetén: 5 000 000 Ft összegű, 10 éves kamatperiódusokban rögzített kamatozású forint hitel esetén, 20 éves futamidővel, legalább 150.000 Ft vállalt havi rendszeres jóváírás mellett a hitelkamatláb éves mértéke 5,84%. A havi törlesztőrészlet 35 609 Ft, az ügyfél által visszafizetendő teljes összeg 9 030 528 Ft, a hitel teljes díja 4 030 528 Ft, a THM: 6,92%. A hitelt az FHB Bank Zrt./ FHB Jelzálogbank Nyrt. nyújtja. Törlesztőrészletek száma: 240 db. Jelen tájékoztatás nem minősül ajánlattételnek. A Bank a bírálat jogát fenntartja.

[8] http://www.mnb.hu/minositett-fogyasztobarat-lakashitel

Mikor vegyünk lakást egyetemista gyerekünknek?

Az FHB Index elemzéseiben évről évre részletesen foglalkozunk az egyetemisták lakhatási lehetőségeivel. Az egyetemi ponthatárok meghúzását, és a sikeres egyetemi felvételi örömét követően rögtön a megfelelő lakhatás gondjával találja szemben magát a tanulmányait egy másik városban folytató gyermek és családja. Magyarországon a kollégiumi férőhelyek nem teszik lehetővé minden távolabbi városból érkező diák elhelyezését, így sokan bérlésre kényszerülnek. Az utóbbi évek jelentős bérleti drágulását követően ez azonban jelentős költség, ráadásul a legjobb bérelhető ingatlanok gyorsan elkelnek, a bérelt ingatlanokért amúgy is minden évben „meg kell harcolni”. A másik lehetőség, hogy a család lakást vásárol az adott városban, amelynek természetesen szintén vannak előnyei és a hátrányai.

Mennyien és hol tanulnak tovább?

- ábra. Az összes jelentkezés és a nappali tagozatra újonnan felvettek számának alakulása Magyarországon (Forrás: felvi.hu)

Magyarországon jellemzően 2011 óta évről évre csökken az adott évben nappali képzésre felvett hallgatók száma, 2016-ban már csak kevesebb, mint 53 ezren kezdhették meg tanulmányaikat nappali tagozaton. Bár még nem tudjuk, pontosan hogyan alakul majd a felvettek száma 2017-ben, az előző évek tendenciája vélhetően folytatódik (1. ábra). Különösen nagy hatással vannak az egyetemisták a lakáspiacra, amikor a lakóhelyüktől távol, egy másik városban kezdik meg a tanulmányaikat, bérlőként vagy vásárlóként.

Ahogy az elmúlt években, úgy továbbra is igaz, hogy Magyarországon messze a legtöbb diák Budapesten tanul, a második helyezett Hajdú-Bihar megyében sem éri el a diákok száma a 20 ezret. A felsőoktatás szempontjából a Békés, Jász-Nagykun-Szolnok, Tolna, Komárom-Esztergom és Nógrád megyei diákok jelentős része is megyeváltásra kényszerül a felsőoktatási tanulmányai során. Ezekben a megyékben ugyanis a többihez képest nagyon alacsony (mindössze néhány száz) a nappali tagozatos hallgatók száma, miközben az adott megyékből 4500-5500 diák tanul tovább nappali tagozaton, kivéve Nógrád megyét, ahol a számuk alacsonyabb, megközelítőleg 2700.

- ábra. A felsőfokú osztatlan-, alap- és mesterképzésben részt vevő nappali képzésben tanulók számának alakulása képzési hely és a tanulók állandó lakhelye szerint megyénként 2016-ban (Forrás: KSH)

A 2. ábrán is látható, de az 1. táblázat még inkább szemlélteti, hogy egyes megyékben kiemelkedően magas a nem helyben tanuló hallgatók minimális száma. A táblázatban pontos számok híján egy becslés szerepel a nem helybeli hallgatók számának alsó korlátjára, amelyet azon feltételezésből kiindulva határoztunk meg, miszerint, ha az adott területről származó mindegyik továbbtanuló az adott helyen járna egyetemre, akkor hányan lehetnének a biztosan más megyéből érkezők. A legmagasabb számokat Budapesten találjuk, ahol Pest megyén kívülről minimálisan is több mint 54 ezren tanultak 2016-ban. Az előbb bemutatott módszerrel számított alsó érték nagyon megemelkedett a fővárosban.

| A nem helyben tanuló hallgatók minimális száma | ||

| 2006 | 2016 | |

| Budapest (Pest megyeikkel) | 40564 | 54291 |

| Győr-Moson-Sopron | 2 770 | 1 789 |

| Baranya | 7743 | 6875 |

| Hajdú-Bihar | 6 031 | 8 956 |

| Csongrád | 8806 | 8919 |

- táblázat. A nem helyben tanuló hallgatók minimális számának alakulása 2006 és 2016-ben (Forrás: KSH)

Egyre több a külföldi hallgató[1]

- ábra. A külföldi lakóhellyel rendelkező nappali képzésben tanuló hallgatók száma Magyarországon (Forrás: KSH)

A diákok nemzetközi mobilitása jelentősen növekedett az elmúlt évtizedekben. Míg 1990-ben még csak 1,3 millió diák tanult hazájától távol, addig a számuk 2011-ben már megközelítette a 4,3 milliót, 2025-re pedig 8 millióra növekedhet. Magyarország, ezen belül Budapest fontos szereplőjévé vált a nemzetközi oktatásnak, annak ellenére, hogy eddig nem volt erre vonatkozó stratégia. 2013-ban hasonló számokat produkáltunk, mint Amszterdam, Brüsszel vagy Zürich, és a jövőbeli számok is hasonlóan alakulnak. Az Országos Kollégiumfejlesztési Stratégia szerint[2] a 2013-as 12 ezerrel szemben 20 ezren tanulhatnak nálunk 2020-ban, míg Berlinben 25 792, Brüsszelben 13 743, Zürichben pedig 16 582 nemzetközi diák érkezését várják. Magyarországon bővülhet az idegen nyelvű képzések köre, ez pedig növelheti a külföldi hallgatók számát, válaszaik alapján az egyetemek többsége a külföldi hallgatói létszámának növelésére törekszik. A legtöbb külföldi hallgató a Semmelweis Egyetemen, a Budapesti Corvinus Egyetemen, az Eötvös Loránd Tudományegyetemen és a Budapesti Műszaki és Gazdaságtudományi Egyetemen tanul.